グロース株のリスクを抑えながら利益を追求する方法ってありますか?

米国株(アメリカ株)投資の醍醐味として、『成長株』への投資を挙げる方が多いですね。

成長株は一般的に『グロース株』と呼ばれています。

グロース株の特徴

- 企業の成長性が高い

- 株価が割高の傾向にある

- 配当性向は低い傾向にある

上の特徴を見ればわかるとおり、グロース株に投資をする場合は、『キャピタルゲイン』狙いとなります。

キャピタルゲインとは?

株価の上昇で得られる利益

しかし、大きなリターンを得る可能性があるということは、リスクが高いということでもあります。

グロース株のリスクを抑えながら、同時に高い成長から得れる利益を追求する方法はあるのでしょうか?

そこで今回と次回では、以下のことをテーマに取り上げます。

テーマ

グロース株投資のリスクを抑えると同時に利益を追求する方法について

この記事の対象となる人

こんな人におすすめ

- 米国株の投資を考えている人

- リスクを抑えながら米国株へ投資をしたい人

- グロース株のキャピタルゲインを狙いたい人

結論からいいます

結論

- 個別のグロース株には急落のリスクがつきまとう

- グロース株のリスクを抑えながら投資をするには『ETF』しかない

- 米国市場の92%をカバーする『ラッセル1000』に注目

- 『ラッセル1000』かつ『グロース株』に連動したETFがある

個別のグロース株には下落リスクがつきまとう

個別株、特に個別のグロース株投資には、株価が急落するリスクが常につきまといます。

なぜなら、投資家が期待する成長に見合った収益を稼ぐことができなければ、株価の割高感(高PER)が多くの投資家に強く意識されるからです。

米金利の上昇も、割高感のリスクを高める要因です。

グロース株の急落例を見てみましょう。

個別グロース株 急落の例

ユニティ・ソフトウェア(U)

少し前までジェイは、ユニティ・ソフトウェア(U)を30ロット@89ドルで保有していました。

しかし、昨年の上昇時にまず10ロットを清算しました。

そして、今年の2月に残り20ロットも清算しました。

現時点で、すべてのポジションを仕切ったことは正解だと思っています。

C3エーアイ(AI)

C3AI(AI)は、オラクルの創業者ラリー・エリソン氏に師事したトーマス・シーベル氏が設立したSaaS(Software as a Service)企業です。

AIを駆使して、顧客にデータ分析、顧客管理そして生産管理などのソリューションを提供しています。顧客には、世界の大手企業や政府機関がいます。

日本では、横河電機(6841)が先月、C3AIのソフトウェア『C3 AIRスイート』の導入を決めと発表しました。

C3AI(AI)はテンバガー(10倍株)候補の一つとして、多くの投資家から期待されています。

しかし3月の決算で、21年2-4月期の営業損益の赤字額見通しが市場予想よりも大きかったことから、一転して収益性に対する懸念が高まり株価は急落。

今は60ドルの水準で株価がサポートされていますが、昨年の12月23日に付けた高値180ドルから比べると、C3AI(AI)の価値は3分の1になってしまいました。

上で挙げた銘柄の他にも、例えばマイクロソフト(MSFT)やネットフリックス(NFLX)など、これまで実績を積んできた大型のグロース株ですら、4月の決算後に株価が下落しました。

現在、これら銘柄の株価は下げ止まっていますが、決算前の水準まで回復していません。

時価総額が大きくかつ実績を積んできた銘柄でさえ、株価の急落リスクから逃れることはできないのです。

これが、グロース株投資の怖いところです。

グロース株投資のリスクを抑えるには?

急落のリスクがあるからといって、高い成長が期待できるグロース株の投資をあきらめることは得策ではありません。

では、どうすれば良いのか?

キーワードは『リスクの分散』です。

グロース株のリスクを分散しながら、同時にグロース株の利益も狙うー

いよいよ、ここからが本題です。

ラッセル1000に注目しよう

ラッセル1000って何?

米国株式全体のパフォーマンスを考える時、多くの投資家はダウ平均やナスダック指数、またはS&P500といった株価指数を見ます。

上の米株価指数はどれも有名ですので、ググれば(Google検索すれば)いくらでも詳しい情報が出てきます。

ジェイは、上で挙げた3指数だけでなく、以下の株価指数も常にチェックしています。

ラッセル1000(Russell1000)

ラッセル1000は、米国のラッセル・インベストメンツが公表している指数です。

大型株のベンチマークとして多くの投資家から注目されています。

なぜ、ジェイはラッセル1000に注目しているのか?

それは、以下3つの理由からです。

ラッセル1000に注目する理由

- 時価総額ベースで米国市場の約92%をカバーしている

- 毎年構成する銘柄の入れ替えがある

- 直近の成長企業の株価の動きを反映する

上の特徴を簡単に言えば以下となります。

ラッセル1000の特徴

- S&P500のように米国株式全体のパフォーマンスを反映する

- 旬なグロース株の動きも反映する

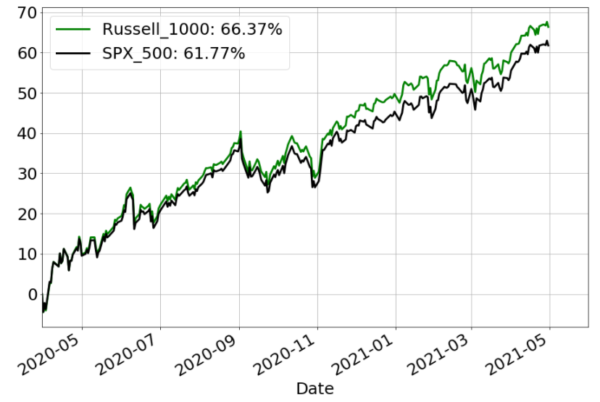

ラッセル1000のチャート

では、ラッセル1000のトレンドを週足チャートで確認してみましょう。

ラッセル1000 週足チャート

コロナショックが発生した後、トランプ前政権による巨額の財政政策とFEDの無制限緩和政策の導入によって、昨年の4月以降、上昇トレンドを維持していることがわかります。

次に、コロナショック以降のパフォーマンスを確認してみましょう。

ラッセル1000

コロナショック以降のパフォーマンス

上で述べたとおり、アメリカの中央銀行にあたるFEDは、昨年の3月下旬に前代未聞の ”無制限緩和政策” を導入しました。

それ以降、アメリカの株式市場は異常なほどの上昇トレンドを描き続けています。

アメリカの株式市場が上昇し始めた基準日を昨年の3月31日として、今年4月30日までの上昇率を確認すると、ラッセル1000のそれは『66.37%』です。

多くのプロ投資家がパフォーマンスを測る時に基準とするS&P500の上昇率は『61.77%』であることを考えると、ラッセル1000の上昇圧力の強さがわかります。

また、パフォーマンスチャートをよく見ると、ラッセル1000のラインはS&P500のそれと同じトレンドを描きながらも、パフォーマンスは常に上回っていることがわかります。

(緑ラインの水準>黒ラインの水準)

ここでもう一度、ラッセル1000の特徴を確認しましょう。

ラッセル1000の特徴

- S&P500のように米国株式全体のパフォーマンスを反映

- 旬なグロース株の動きも反映

S&P500のように米国株式の全体パフォーマンスを反映すると同時に、毎年の構成銘柄入れ替えで旬なグロース株のパフォーマンスも反映しているからこそ、ラッセル1000はS&P500のパフォーマンを上回っていると考えられます。

『ラッセル1000』に連動するETF

ラッセル1000自体に投資をするには?

S&P500と同じトレンドを描きながらも、パフォーマンスを上回り続けているということであれば、ラッセル1000それ自体に投資をすれば、個別株に投資をするよりも急落のリスクを抑えることができます。

1000銘柄に投資をすることで、ある銘柄が急落しても、別の銘柄の上昇により急落の悪影響が分散できるからです。

ラッセル1000の銘柄に投資をする?

そんなことが可能なのか?

可能です。

その方法とはー

上場投資信託-

『ETF(Exchange Traded Funds)』

に投資をする。これだけです。

ETFについては、ググればいくらでも情報を得ることができます。

なのでこのブログでは、基本的なことについてのみ言及しておきます。

ETFとは?

- ダウ平均や日経平均のような指数に連動して作られた金融商品

- 指数に連動するため値動きがわかりやすい

- 複数の銘柄で構成されているためリスクを分散する効果がある

- 個別株と同じようにリアルタイムで取引ができる

- 取引コストが安い

(証券会社によっては手数料ゼロ)

ETFについては、上の特徴をつかんでおけば大丈夫です。

ラッセル1000に連動したETF

ラッセル1000に連動したETFはいくつもあります。

多くの投資家に注目されているのが、以下の二つです。

ラッセル1000の ETF

- iShares Russell 1000 ETF(IWB)

- Vanguard Russell 1000 ETF(VONE)

iShares Russell 1000 ETF(IWB)

概要はこちらのページで確認できます。

(iSharesのサイトへ)

最新のデータをざっと確認してみましょう。

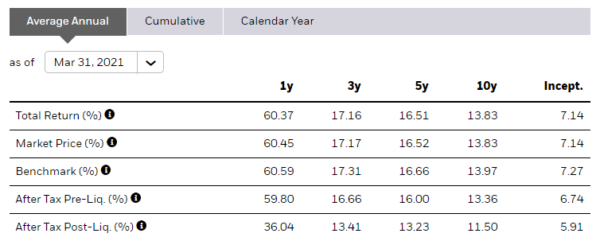

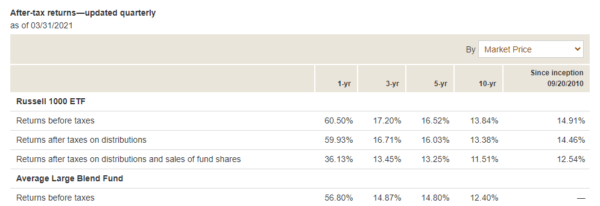

IWBのパフォーマンス

去年のトータルリターン(Total Return)を見ると、脅威の60%越えとなっていますね。

下の方でで載せているVanguard Russell 1000 ETF(VONE)のパフォーマンスと比べると、各年限でのパフォーマンスに大差はありません。

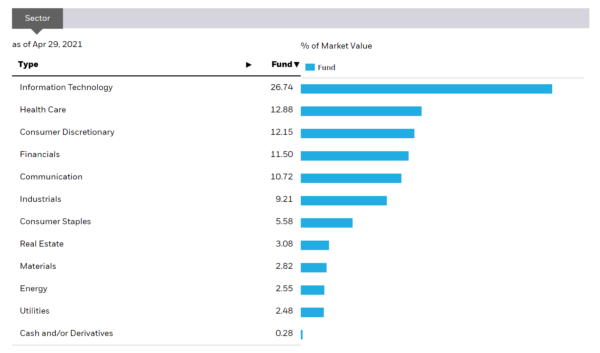

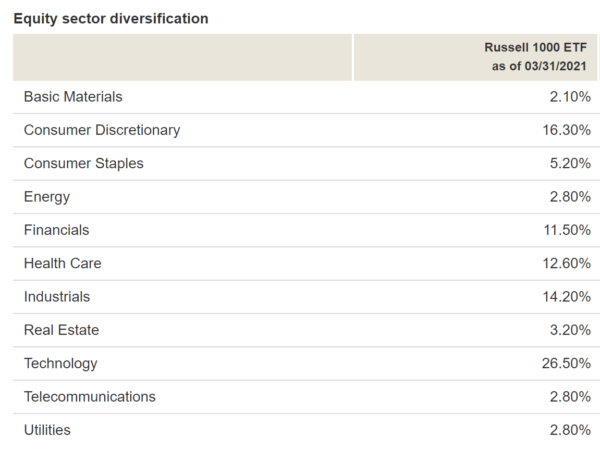

IWBのセクター比率

『インフォメーション・テクノロジー(Information Technology)』が26%と、最も高い比率を占めています。

ついで景気の動向に左右されにくい『ヘルスケア(Health Care)』と、景気の動向を受けやすい『一般消費財(Consumer Discretionary)』がともに12%となっています。

ヘルスケアの比率を高めることで、景気の後退局面でもパフォーマンスを維持するように設定されたETFであることがわかります。

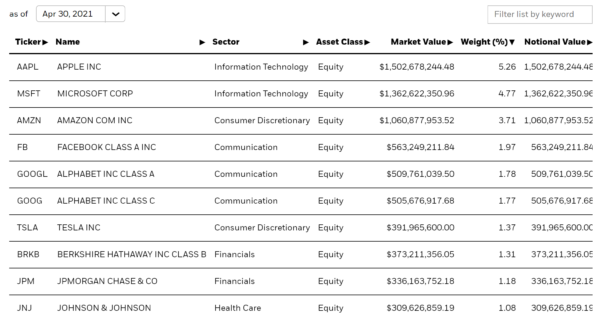

IWBの個別株比率

個別株の比率を確認すると、上位を占めているのが『GAFAM』です。

ついでテスラ(TSLA)となっています。

今後も成長が期待できるグロース株のパフォーマンスを重視する構成比率であることがわかります。

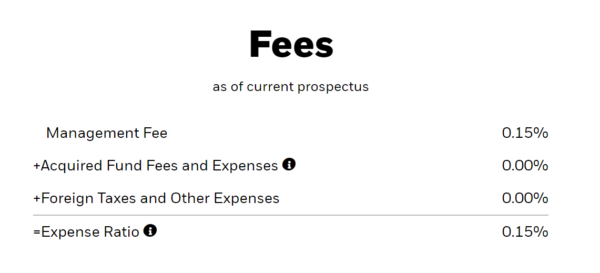

IWBの経費率(Expense ratio)

『経費率』とは、ETFを運用するために必要な費用が、純資産総額に対してどのぐらいの割合かを表したものです。

IWBの場合、純資産総額が100万円とすると、年間で1,500円(100万×0.15%)の経費率がかかることになります(わかりやすくするため円ベースで計算)。

下で述べますが、Vanguard Russell 1000 ETF(VONE)と比べると少し割高です。

Vanguard Russell 1000 ETF(VONE)

概要はこちらのページで確認できます。

(Vanguardのサイトへ)

最新のデータをざっと確認してみましょう。

VONEのパフォーマンス

ラッセル1000に連動したETFなので、各年限のパフォーマンスに大きな差はありません。

VONEのセクター比率

グロース株の代名詞『テクノロジー(Technology)』が26.5%と、最も高い比率となっています。

この点は、iShares Russell 1000 ETF(IWB)と同じです。

VONEの個別株比率

個別株の比率を確認すると、上位を占めているのが『GAFAM』です。

ついでテスラ(TSLA)となっています。

この点もiShares Russell 1000 ETF(IWB)と同じです。

GAFAMやテスラ(TSLA)は、今や株価が高過ぎて一般の投資家は中々手が出せません。

しかし、iShares Russell 1000 ETF(IWB)やVanguard Russell 1000 ETF(VONE)に投資をすれば、リスクの分散効果を得ながらGAFAMやテスラ(TSLA)に投資をすることができます。

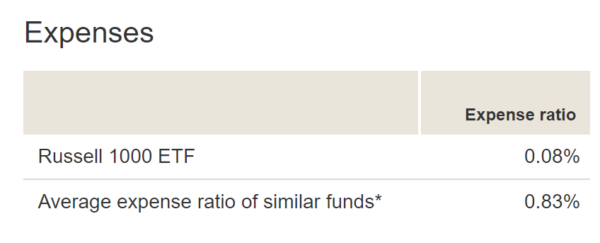

VONEの経費率(Expense ratio)

上でも述べましたが『経費率』とは、ETFを運用するために必要な費用が、純資産総額に対してどのぐらいの割合かを表したものです。

VONEの場合、純資産総額が100万円とすると、年間で800円(100万×0.08%)の経費率がかかることになります(わかりやすくするため円ベースで計算)。

iShares Russell 1000 ETF(IWB)や投資信託といった他の金融商品と比べると、Vanguard Russell 1000 ETF(VONE)は、かなりコストが削減できるETFであることがわかります。

グロース株にも連動するETF

ラッセル1000& ”グロース株” にも連動するETFはあるのか?

ラッセル100に連動したETFを買って、リスクを分散しながら『GAFAM』やテスラ(TSLA)といったグロース株の上昇による利益を狙う手もあります。

しかし、今回のシリーズでとり上げているテーマは『グロース株の投資』です。

高い成長が期待できるグロース株のメリットを重視するならばー

ラッセル1000で採用されている『グロース株』に連動するETF

に投資をする必要があります。

あるんです。

そしてジェイは、すでにそのETFに投資をしています。

ラッセル1000の ”グロース株” に連動するETFとは?

続きは次回の記事にて!

まとめ

・米国の個別グロース株には急落リスクがある

・そのリスクを抑えながら利益を追求する方法が『ETF』投資である

・ラッセル1000に連動したETF投資がおすすめ

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。

最後に

Pythonを学びたい方へ

今やPythonは、マーケットの分析に限らず、あらゆる分野で使われているプログラミング言語です。

事実、今回の記事でもPythonのプログラミングで最も使われる『pandas』と『matplotlib』を使って、ラッセル1000とS&P500のパフォーマンスチャートを作成しました。

Pythonを学んでおけば株式の投資に役立つだけでなく、これからのキャリアを形成する上でも力強い武器となるでしょう。

『私もPythonを学んでみたい!』

という人は以下のリンク先をご覧ください。

プログラミングを学ぼう

なぜプログラミングを学ぶ必要があるのか?その理由がわかります。

そして、ジェイが四苦八苦しながら『これがPythonを効率的に学ぶ方法だ!』と自信をもっておすすめした学習方法について解説しています。

この記事と出会ったのも何かの縁です。

ぜひチャレンジしてみてください1