ーこの記事は3分で読めますー

22年の米国株は、ひたすら下落トレンドを辿った1年でした。

本当に大変な1年でした。少なくともジェイは。

しかし、23年に入ると米国株は以外な強さを見せています。

その要因のひとつが、長期金利のトレンド転換です。

昨秋から米国の長期金利は低下基調にあります。

米長期金利の低下に連動し株価指数では、下落トレンドの終焉を示唆するいくつかのシグナルが見られます。

しかし、これから米国株が上昇トレンドへ転じると判断するためには、あと『2つの条件』をクリアする必要があると、ジェイは考えています。

よって、今回の分析記事では、以下のテーマについて解説します。

今回のテーマ

- 米国株の下落トレンドが終焉するシグナルについて

- 米国株が株高トレンドへ転じると判断するために必要な2つの条件とは

結論

- 米国株が上昇トレンドへ回帰するためには2つの条件をクリアする必要がある

- ひとつめの条件は『逆イールド』の底打ちを確認すること

- ふたつめは利上げの『最終地点』のタイミングを確認すること

- 次回の連邦公開市場委員会(FOMC)で再び株安へ転じるリスクがある

こんな方におすすめの記事です

- 米国株の投資を考えている人

- 米国株のトレンドを予測する時に見るべきポイントについて知りたい人

- 経済の基本を学びたい人(おすすめ本の紹介)

経済を学ぶための入門書

23年の株式市場のテーマは、インフレから『景気』に移るでしょう。

景気の動きを理解するためには、基本的な経済の知識が必要となります。

その知識を効率的に学ぶには『良書を1冊読む』ー これが一番です。

以下でご紹介している『入門書』は、経済の基本について学びたいと思う方へジェイがお勧めしている良書です。

どれか1冊読めば、経済の基本的な知識が簡単に身につきます。

ぜひ、お手に取ってみてください。

入門書1:父が娘に語る 美しく、深く、壮大で、とんでもなくわかりやすい経済の話。

・10代の娘が理解しやすいように書かれているため、”時間を忘れてスラスラと読める”

・私たちが生きている”資本主義の世界”の正体を知るにはもってこいの良書

・”経済の観点から歴史を学べる”という意味でも一読する価値がある

入門書2:たった1つの図でわかる!図解経済学入門

・経済学者としてだけでなく、Youtuberとしても有名な”高橋洋一先生が書かれた経済の入門書”

・”平易な文章と図解を使って説明している”ので、初心者でも非常に分かりやすい構成となっている

・特にサービスやモノの値段ってどうやってきまるの?という”経済の本質を理解したい人”におすすめの一冊

本題

下落トレンドの終焉シグナル

多くの機関投資家(プロ)達は、米国株(アメリカ株)のトレンドを考える時に、必ずS&P種株価指数(S&P500)の動きをチェックします。

S&P500種株価指数のチャート

上の週足チャートを見ると、S&P500は現在、22年の下落トレンドを象徴する『レジスタンスライン』を突破してきました。

レジスタンスラインとは?

- 相場の上昇を止める”抵抗線”のこと

さらに注目したいのが、52週移動平均線(MA)を視野に上昇していることです。

52週線とは?

- 過去1年間のトレンド示すテクニカルライン

- 米国株の投資で多くの投資家が注目している

S&P500が、短期レジスタンスラインと同時に下落トレンドにある52週線をも一気に突破する場合は、相場の強さを市場参加者に強く印象付けるでしょう。

チャート上では、米国株がこれから上昇トレンドを描くムードが高まっている... ように見えます。

株高へ回帰したと判断するために必要な2つの条件

では、ジェイは今の状況をどのように捉えているのか?

結論から言うとー

今後株高トレンドへ転じると判断するのはまだ早い

と考えています。

なぜか?

それは、今回のテーマである『2つの条件』をクリアしてないからです。

条件1:逆イールドの底打ち

ひとつめの条件はー

『逆イールド』の底打ちが確認されていないから

です。

順イールドとは?

金利の世界では通常、期間の長い利回りほど高くなります。

これは、予測が困難なことに直面する回数が、期間の短い金利よりも多くなるからです。

この回数の多さは当然、将来の不透明感を高めます。

金融市場では将来に対するこの不透明感を『リスク』と捉えます。

そしてこのリスクが、高い利回りに反映される、というわけです。

それゆえ、景気が順調に回復し将来の不透明が晴れている状況での長短の金利差は、右肩上がりのトレンドを描きます。

この右肩上がりのトレンドをー

右肩上がりのトレンド

順イールド

といいます。

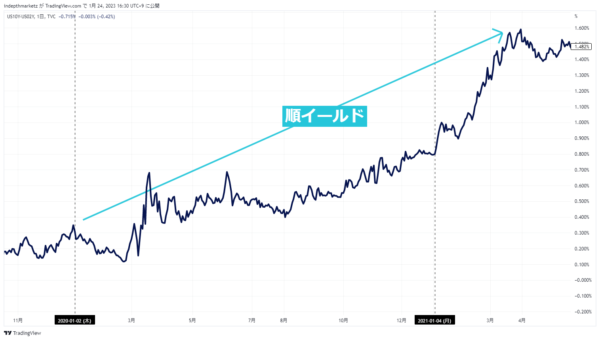

順イールドのチャート

上のチャートは、米国の10年債利回り(長期金利)と2年債利回り(短期金利)利回りの差を表したチャートです。

2020年から2021年の前半にかけて、右肩上がりの『順イールド』となっていることがわかります。

この時は、大規模な経済対策を受けて景気が順調に回復する状況にありました。

それゆえ、長短の金利差は右肩上がりのトレンドを描いたというわけです。

逆イールドとは?

しかし22年は、各国の中央銀行がインフレを抑制するために連続で利上げを行ってきました。

中央銀行が利上げのターゲットとするのは、短期金利です。

それゆえ世界的な利上げ政策により、短期金利には上昇の圧力が高まりました。

短期金利の上昇は、企業や個人が資金を借り入れる時のコスト増につながります。

なので、短期金利の上昇は経済にとってマイナスの要因となります。

一方、期間の長い金利は景気の先行きを反映して動く特性があります。

なので、短期金利の上昇で景気の先行きリスクが高まれば、長期金利は低下します。

これらの結果、長短の金利差は右肩下がりのトレンドを描き、その金利差がマイナスになると(逆転すると)、『逆イールド』の状況に陥ります。

逆イールドとは?

長期の金利と短期の金利の差が『マイナス』へ転じる現象のこと

逆イールドが発生すると

この長短の金利差がマイナスに転じる『逆イールド』が発生するとー

逆イールドとアメリカ経済の関係

戦後のアメリカ経済は必ず景気後退の局面に陥ってきた

という歴史があります。

アメリカの中央銀行にあたる組織『連邦公開市場委員会(通称FRB)』は景気を予想するの指標として、短期の『3か月物利回り』を重視しています。

ちなみに3か月物利回りのことを、『Tビル』といいます。

一方、長期金利の方は、先物市場で取引されている『3か月物利回りの18か月先』の動きをFRBは重視しています。

3か月物利回りの長短金利差

上のチャートを見ると、3か月物利回り(18か月先の金利-直物3か月利回り)の差は現在、マイナスの状態にあります。

つまり、将来の景気後退を示唆する『逆イールド』が発生しているというわけです。

しかも、逆イールドの底打ちムードは未だに見られません。

このため現在の米国株は、景気リスクとそれによる企業業績の悪化リスクに直面しやすい状況にあると言えます。

よって、逆イールドの底打ちを確認できない限り、米国株は再び下落する可能性が常にくすぶっています。

条件2:米利上げサイクルの最終地点

逆イールドの底打ちに加えて、もうひとつ注目すべき条件があります。

それがー

もうひとつの条件

利上げサイクルがいつ最終地点に到達するのか

このタイミングをきちんと確認することです。

今年後半の利下げまで期待する市場

金利をやり取りする短期金融市場では、2月と3月の連邦公開市場委員会(FOMC)でFRBが25ベーシスポイント(0.25%)ずつ利上げをすると予想しています。

そして、3月のFOMCを最後にFRBが利上げサイクルを停止することを予想しています。

つまり、利上げサイクルの最終地点を『今年の5月~6月』と予想しているわけです。

そして、長期にわたり政策金利を高水準で維持することなく、今年後半には利下げに転じることまで市場は予想しています。

米政策金利(FFレート)の予想推移

市場の楽観を真っ向から否定するFRB

一方、パウエルFRB議長を含めたFRBのメンバーたちは、インフレを抑止するために持続的な利上げと、高い水準で政策金利を維持することを主張しています。

つまりFRBサイドはー

重要ポイント!

市場の楽観的な予想を真っ向から否定している

ということになります。

目先の焦点はFOMC

それゆえ目先の焦点は、1月31日~2月1日に開催されるFOMCとなります。

利上げ幅については、大方の予想通り『25bp』となるでしょう。

注目すべきは、今後パウエルFRBが指向する政策のスタンスです。

市場の楽観的な予想を公式の場で真っ向から否定する場合、つまりー

FOMCの注目点

パウエルFRB議長が記者会見でタカ派スタンスを維持する場合

市場が期待している早期の利上げ停止どころか、その政策が長期化する可能性が出てきます。

2月は、米国株のパフォーマンスが低下しやすい月です。

その2月に入るタイミングで、来週のFOMCが金融引き締め政策の長期化に対する市場の懸念を高めるイベントとなれば、期待先行の株高はもろくも崩れる展開が予想されます。

不況下での株高

冒頭で述べたとおり、米国の長期金利はピークアウトしています。

あとは上で述べた2つの条件ー

2つの条件

- 逆イールドの底打ち

- 利上げサイクルの最終地点のタイミング

これらが確認される場合、米国経済は不況に陥っている可能性が高いです。

しかし、米国株は上昇するでしょう。

これをー

重要なポイント

不況下での『株高』

といいます。

なぜ、景気が後退し経済が不況にあるのに、株価は上昇するのでしょうか?

次回の記事では、この点について考えてみたいと思います。

こうご期待!

今回のまとめ

まとめ

- チャート分析では、米国株の下落トレンドが終焉するシグナルが見られる

- しかし米国株が株高トレンドへ転じたと判断するには、あと2つの条件をクリアする必要がある

- その条件とは、『逆イールドの底打ち』と『利上げサイクルの最終地点のタイミング』を確認することである

- 上2つの条件のクリアが確認される場合、『不況下での株高』を予想する

今回は以上です。

最後までお読みいただき、ありがとうございました。

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。