ーこの記事は3分で読めますー

前回の記事から、早いもので1か月が経ちました。

その間に発表されたアメリカの重要な経済指標で ”強い” 内容が続いたことで、マーケットの状況がずいぶんと様変わりしています。

たったの1か月でマーケットの状況が大きく変わるということは、今の米国株は未だにー

市場の状況

昨年の不安定な状況を引きずっている

ことを意味しています。

先行きの不透明感がなかなか晴れないなか、これからのアメリカ経済についてより注目すべきこととは何か?

そして、私たち個人投資家は、これからどのような取引を心掛けるべきなのか?

これらの点ついて、4回シリーズで考えてみます。

4回シリーズのテーマ

・第1回:23年の前半と後半の見通しについて

・第2回:アメリカの経済はいつ景気の後退に陥るのか?前編

・第3回:アメリカの経済はいつ景気の後退に陥るのか?後編

・最終回:私たち個人投資家が心掛けるべき取引について

第1回目の今回はー

今回のテーマ

23年の米国株、前半と後半それぞれの見通し

について解説します。

結論

- ”強い” 米経済指標を受けて、インフレのリスクが再燃している

- 市場のメインシナリオが崩壊し、23年前半の米国株は不安定な展開に

- 今年の後半に米国株は株高トレンドへ転じるだろう

- しかし、米株高は短命に終わる可能性がある

こんな方におすすめの記事です

- 米国株へ投資をしている人

- 米国株への投資を考えている人

- 経済の基本を学びたい人

経済を学ぶための入門書

2023年の株式市場のテーマは、インフレから『景気』に移るでしょう。

景気の動きを理解するためには、基本的な経済の知識が必要となります。

その知識を効率的に学ぶには『良質な入門書を1冊読む』ー これが一番です。

以下でご紹介している入門書はどれも、経済の基本について学びたいと思う方へジェイがお勧めしている本ばかりです。

どれを読んでも、経済の基本的な知識を簡単に得ることができます。

ぜひ、どれか1冊お手に取ってみてください。

入門書1:父が娘に語る 美しく、深く、壮大で、とんでもなくわかりやすい経済の話。

参考

・10代の娘が理解しやすいように書かれているため、”時間を忘れてスラスラと読める”

・私たちが生きている”資本主義の世界”の正体を知るにはもってこいの1冊

・”経済の観点から歴史を学べる”という意味でも一読する価値がある

入門書2:たった1つの図でわかる!図解経済学入門

参考

・経済学者としてもYoutuberとしても有名な”高橋洋一先生が書かれた経済の入門書”

・”平易な文章と図解を使って説明している”ので、初心者にとって読みやすい構成となっている

・特にサービスやモノの値段ってどうやってきまるの?という”経済の本質を理解したい人”におすすめの一冊

入門書3:東大生が日本を100人の島に例えたら 面白いほど経済がわかった!

参考

・”可愛らしい動物の絵柄”を使いながら、初心者にはとっつきにくい経済のことをゼロから分かりやすく解説している

・”経済がどのようにして発展していくのか?”を簡単イメージできるようストーリ構成になっている

・最近話題の”税金や財政の問題の本質”について理解したい方におすすめの良書

本題

再燃するインフレリスク

今月3日に、1月のアメリカ雇用統計(NFP)が発表されました。

非農業部門雇用者数変化の増加は51.7万人と、市場予想の18.9万人をはるかに上回りました。

3.5%から3.6%への上昇が予想された失業率は、逆に3.4%へと低下しました。

さらに賃金(平均時給)は前年同月比で4.4%と、市場予想の4.3%を上回りました。

アメリカでは現在、大手のハイテク企業を中心にレイオフ(従業員の解雇)が進んでいます。

しかし今回の雇用統計は、会社を解雇された社員をすぐに再雇用する強さが労働市場にあることを市場参加者に見せつけました。

強さを見せたのは、雇用統計だけではありません。

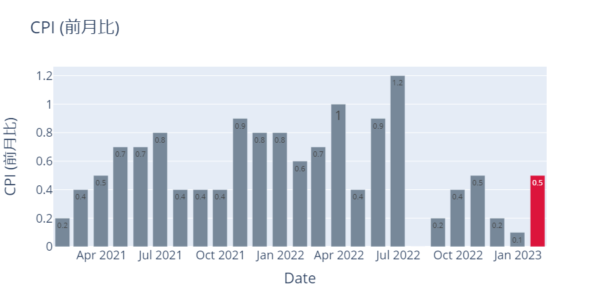

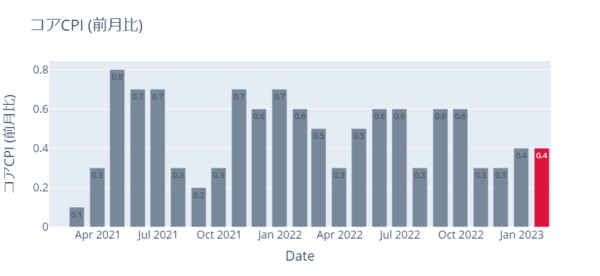

1月の物価指数は、いずれもインフレ圧力の根強さを示す内容となりました。

具体的に見てみると、消費者物価指数(CPI)は前月比で再び上昇へ転じています。

アメリカの消費者物価指数(CPI)

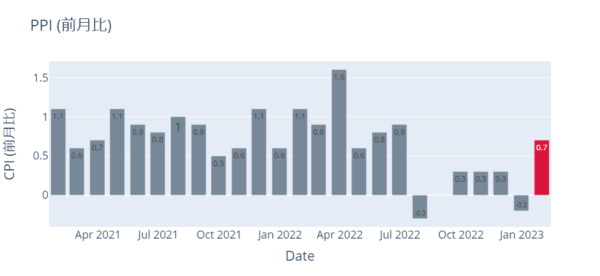

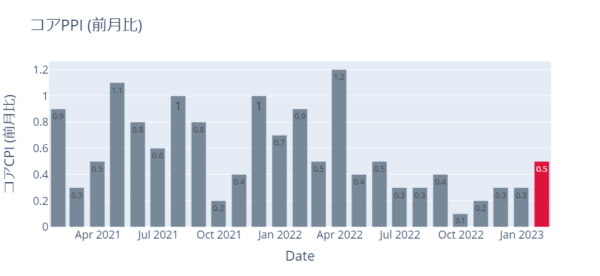

一方、もうひとつの物価指数である生産者物価指数(PPI)でも前月比で上昇が確認されました。

また、前月比と前年同月比でともに市場予想を上回る強い内容となりました。

アメリカの生産者物価指数(PPI)

崩れる市場のメインシナリオ

2月に入ってから相次いで確認された強い経済指標は、インフレのリスクを再燃させる要因となっています。

そのインパクトは、雇用統計の発表前まで多くの市場参加者が描いていた 『3月の連邦公開市場委員会(FOMC)で利上げが停止され、23年後半に連邦準備制度理事会(FRB)は利下げに転じるだろう』という-

インパクト

”メインシナリオ” を一変させるほど

の威力がありました。

その威力を確認できる市場が-

注目の市場

アメリカの債券市場

です。

直近の米金利の動きを確認すると、上で述べた1月の強い経済指標が確認された2月以降、低下基調にあった米金利は、一転して上昇のトレンドへ転じていることがわかります。

特に、連邦準備制度理事会(FRB)の金融政策の動向に敏感に反応して動く2年債利回りは4.73%台まで上昇し、昨年11月4日の高水準『4.88%』を視野に入れる展開となっています。

米金利のチャート

強い経済指標のインパクトは、米債市場以外にも波及しています。

それが、銀行間で金利のやり取りを行う短期金融市場です。

ここでも大きな変化が見られます。その変化とはー

注目すべき変化

市場が予想するターミナルレートの水準が急速に切り上がっている

ことです。

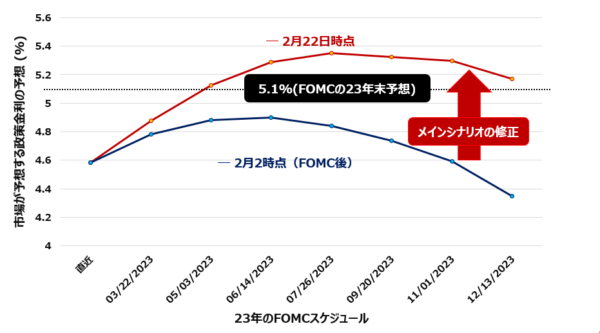

2月の連邦公開市場委員会(FOMC)直後の予想レートは、『4.9%前後』でした。

昨年12月のFOMCで示された23年末の予想中央値が『5.1%』なので、市場はそれ以下の水準で今の利上げ政策が停止されるという ”甘い期待” を持っていたことが分かります。

しかし、この分析記事を書いている時点での最新の予想レートはー

現在の予想レート

5.3%

まで上昇しています。

つまり、たったの3週間あまりで40ベーシスポイントも上方修正されたことになります。

市場が予想するアメリカFF政策金利の推移

米金利の反発と予想ターミナルレートの急速な上方修正は、上で述べた市場の ”メインシナリオ” を一気に崩す要因となり得ます。

市場のメインシナリオ

- 23年はインフレが徐々に低下していくだろう

- インフレのリスクが後退するのでFRBは3月にも利上げを停止するだろう

- そして23年の後半になればFRBは利下げへ転じるだろう

米国株の見通し:23年の前半は不安定な状況が続く

23年の米国株は、株高でスタートしました。

しかしその土台となったのは、市場が描いていた都合の良いシナリオでした。

今年の1月以降、株式市場の参加者がいかに先行きを楽観視したトレードをしてきのか?については、今年の1月30日にウォールストリート・ジャーナルが報じた以下の記事で見て取れます。

WSJの報道:『テスラ株に群がる投機筋、オプション取引を席巻』

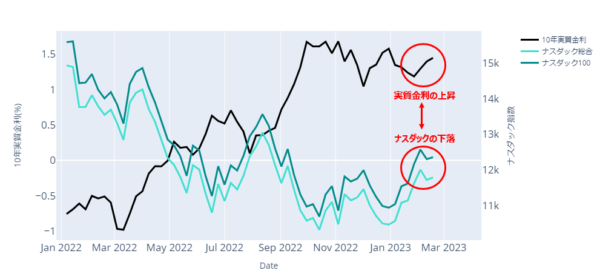

『強い経済指標→インフレリスクの再燃→米金利の上昇』により、期待インフレ率を考慮した実質金利も上昇しています。

当然、実質金利の上昇は米国株の売り要因となります。

特に、金利の上昇により割高感が意識されやすいグロース株(主にハイテク株)にとって売り要因となるでしょう。

事実、下のチャートが示すとおり、ハイテク株のトレンドを示すナスダック指数(総合指数 / 100指数)とアメリカの実質金利は反比例の関係あります。

直近は、アメリカ実質金利の上昇を受けて、再び上値の重いムードになっています(チャートの赤い丸を参照)。

米金利とナスダック指数のチャート

ここまで述べてきたことを総合的に考えるならば、23年前半の米国株はー

23年前半の見通し

上下に大きく振れる不安定な相場が続く

と、ジェイは予想しています。

米国株の見通し:23年の後半は株高に

では、23年後半の米国株について、ジェイはどのような展開を予想しているのか?

結論から言えば、現時点では前回の分析記事で述べたとおりー

23年後半の見通し

今年の秋以降から米国株は上昇トレンドへ転じる

というこれまでの予想を維持しています。

確かに、FRBによる利上げの長期化(の可能性)は、米国株の下落要因です。

しかし、あらためて予想推移のチャートを見ると、今年の半ばまでに政策金利がターミナルレートに達し、その後は利上げが停止されるという予想に大きな変化は見られません。

市場が予想するアメリカFF政策金利の推移

上のチャートが示している予測に従ってFRBが利上げ政策を実行する場合、23年の半ば以降は利上げの停止が強く意識されることになります。

その局面が訪れる時、米国株は不安定なムードから底打ちムードへ転じ、今年の秋頃に株高ムードが形成されると予想しています。

23年の米国株シナリオ

- 23年の前半は不安定な状況が続くだろう

- 23年の半ば以降に利上げの停止が意識されるだろう

- 23年の秋頃に株高のムードが高まるだろう

米株高は短命に?

しかし、今年中の利下げの可能性(または市場の期待)がはげ落ちる分、上げ幅も小さくなることが予想されます。

また、利上げ政策が長引けば長引くほど、その反動リスクー

利上げの反動リスク

アメリカ経済が景気の後退に陥るリスク

も高まります。

このため米国株が株高へ転じても、その期間も短くなることが予想されます。

アメリカ経済は景気の後退局面(リセション)に陥ってしまうのか?

この点について市場参加者の間では現在ー

市場参加者の予想

- 今年中にリセッションに陥るだろう

- いや、リセッションに陥るのは来年だろう

- 景気が後退しても、すぐに回復する ”ソフト” リセッションとなるだろう

- いやいや、景気の後退が深くそして長くなる ”ハード” リセションになるだろう

などなど、色々な予想が入り乱れる状況にあります。

では、ジェイはアメリカ経済と景気後退(リセッション)についてどのように予想しているのか?

結論から言えばー

ジェイの予想

24年前半にアメリカ経済はリセションに陥る

と予想しています。

ジェイの予想どおり来年の前半にアメリカ経済の景気後退(リセッション)入りが現実となれば、今年の後半に米国株が上昇しても、それはー

米株高の期間

数ヶ月の短命に終わる

ということなります。

シリーズ第2回目は、なぜ24年の前半にアメリカ経済がリセションに陥るとジェイは予想しているのか?この点について解説します。

今回のまとめ

まとめ

- 2月入り発表されたアメリカの経済指標はいずれも強い内容だった

- 強い経済指標はインフレのリスクを再燃させている

- インフレリスクの再燃は、米利上げ政策が長期化する可能性を高めている

- よって、今年前半の米国株は上下に振れる不安定な状況が続くだろう

- そして利上げの停止が意識される今年後半に株高ムードが高まるだろう

- しかし、来年前半にアメリカ経済がリセションに陥る可能性があるだろう

- リセションリスクを考えるならば米株高は短命に終わるだろう

今回は以上です。

最後までお読みいただき、ありがとうございました。

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。