どんな理由があって上がっているんですか?

前回の記事では、Aさんの質問に答えるかたちで『なんでナスダック指数は上昇トレンドを維持しているのか?』について途中まで書きました。

なので今回はその続きです。

ナスダック指数のトレンドを考える上でとても重要なことなので、ぜひ最後までお付き合いください!

この記事を読んでわかること

わかること

- ナスダックス指数が上昇し続ける理由

- ナスダックス指数のトレンドを左右する要因

- 株価が割高なのか?割安なのか?を考える具体的な方法

この記事の対象となる人

こんな人におすすめ

- 米国株の投資に興味がある人

- 米ハイテク株に興味がある人

- 米国株に投資をしている人

結論からいいます

- 2021年以降は米国をはじめとした世界的な景気対策の効果がでる

- 政策の効果により『インフレ時代』がやってくる

- 2021年以降のナスダック指数のトレンドは米実質金利の動向に左右される

- グロース株と実質金利の関係について

ナスダック指数のトレンドは米金利の動向次第

前回の記事では、ナスダック指数と米国の実質金利が『逆の関係にある』と指摘しました。

前回の記事

-

-

関連記事【米株】ナスダックス指数が上昇し続ける理由と今後の焦点とは?①

続きを見る

なぜ、ナスダック指数と米国の実質金利はそんな関係にあるのでしょうか?

この謎を解くことで、これからナスダック指数がどのように動いてくのか?この点が予測しやすくなります。

キーワード①:インフレ

上の謎を解くカギは、3つのキーワードにあります。

最初のキーワードは『インフレ』です。

なぜ最初にこの言葉を持って来てのか?

その理由はー

ここ重要です!

インフレのリスクをヘッジする手段が株式投資だから

です。

2021年以降、間違いなく『インフレの時代』がやってきます。

コロナショックに対応するため、世界中で大規模な財政政策と金融緩和政策が導入されているからです。

アメリカではさらに1.9兆ドルの景気対策と2兆ドルのインフラ投資を導入しようとしています。

日本円に換算すると『400兆円』追加して経済対策をしようというのです。

こんな大盤振る舞いの政策を世界中で続けていれば、当然景気は回復します。

そして景気の回復は、インフレの上昇圧力を高めるでしょう。

インフレとはー

インフレとは

モノやサービスの価値が上がること

です。

一般的にモノやサービスの価値があがることを『物価が上がる』といいます。

インフレ時代に私たちが絶対にやってはいけないことがひとつあります。

それはー

絶対にやってはいけないこと

必要以上の現金を保有してはいけない

ということです。

なぜか?

その理由はー

現金を保有してはいけない理由

お金の価値が下がる

からです。

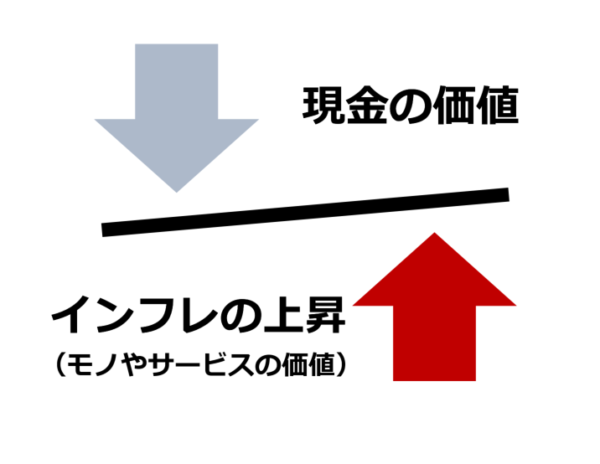

では、インフレになるとなぜ現金(お金)の価値が下がるのか?

それは以下の図を見れば簡単にわかります。

インフレとお金の関係

インフレとは『物価』のことです。

物価とは『モノやサービスの価値』のことです。

食べモノや乗りモノ、宅配やオンラインでの買い物で支払う価格はすべて『物価』なのです。

でも言葉でうまく説明できない...

Aさんのような方をリアルの現場(セミナーなど)でおみかけします。

なので、インフレとお金の関係についてひとつ具体例で考えてみましょう。

インフレとお金の関係

昨年までは、100円でリンゴがひとつ買えました。

しかし、今年からはインフレ(物価)が上昇したために、リンゴの値段が1個110円に上がってしまいました。

インフレ(リンゴの価値)が上昇したために、10円余分にお金が必要となったということはー

ここ重要です!

お金の価値が10円分だけ低下

ということです。

なので、インフレの時代は必要以上の現金(お金)を保有するのではなくー

ここ重要です!

価値の下がる現金(お金)ではなく価値の上がる株式を保有する

ほうが資産の形成と防衛の両方ができるというわけです。

キーワード②:グロース株

しかし、インフレ時代だからといって株式ならなんでもOKというわけじゃありません。

特にハイテク株はそうです。

なぜか?

その疑問を解くキーワードが『グロース株』です。

疑問を解くカギが、前回登場した『実質金利』です。

そして、ナスダック指数に採用されているハイテク株の多くは『グロース株』です。

グロース株の特徴は以下となります。

グロース株とは

・高い成長性が期待されている企業の株式のこと

・成長期待が先行して株価は高くなる傾向がある

・利益が伸びなくても株価が上昇するため株価収益率(PER)は高い傾向にある

グロース株は高い成長が期待できる一方で、その期待が崩れた時は株価が急落する可能性もあるリスクの高い株式です。

なので多くの投資家は、高い成長性と急落のリスクを考慮に入れてグロース株の投資を行います。

このリスクを考える際に用いられる指標のひとつが『実質金利』というわけです。

うん?実質金利って何だっけ?という方は、前回の記事をご覧ください。

-

-

参考【米株】ナスダックス指数が上昇し続ける理由と今後の焦点とは?①

続きを見る

実質金利とはインフレを考慮した物価の指標です。

なので、経済の動向を反映しているインフレ指標といえます。

実質金利が上昇しても企業の利益率がそれ以上の伸びをみせれば、その企業は景気拡大のトレンドに乗って成長していることになります。

こういった企業の株価は当然上昇します。

逆に、実質金利が上昇しても利益率の伸びが金利ほどでない場合や、そもそも利益率が低迷する場合は、その企業の成長性に『?』マークがついてしまいます。

こういった企業の株価は当然下落します。

・利益率の伸び > 実質金利の伸び

→ 株価上昇

・利益率の伸び < 実質金利の伸び

→ 株価下落

高い成長性が意識されて株高が先行しているグロース株では、『なんだよ利益率が伸びてないじゃん!期待外れだな!』となるリスクが常につきまとうのです。

まぁ、言葉でつらつらと書いても分かりにくいと思います。

なので、株価の水準を考える時によく使われる『公式』で説明しますね。

キーワード③:理論株価

株価が適正なのか?ということを考える時、よく『理論株価』という言葉が用いられます。

これが3つ目のキーワードです。

理論株価を求める方法はいくつかります。

例えば、配当を重視した配当割引モデルとか、キャッシュフローを重視したDCF法とか。

グロース株の多くは配当がありません。

キャッシュフローはまちまちです。

なので『利益』で理論株価を求めることが適切だとジェイは考えています。

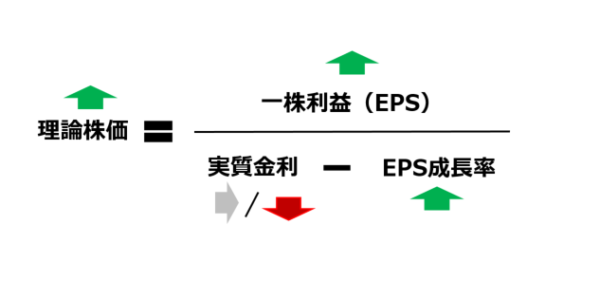

利益から適正な株価はどの水準なのか?を考える時、金融の世界では以下の式がよく使われます。

理論株価の公式

・一株利益:利益を発行済みの株式数で割った利益

・実質金利:経済の動向を反映した金利

・EPS成長率:利益がどれだけ伸びているのかを示す率

上の式で重要なことはー

ここ重要です!

分子が利益で分母が実質金利である

ということです。

少し上の方で、ジェイは以下のことを言いました。

・利益率の伸び > 実質金利の伸び → 株価上昇

・利益率の伸び < 実質金利の伸び → 株価下落

上の関係と理論株価の公式を照らし合わせてみると、グロース株の理論株価は利益と実質金利の動向に左右されることがわかります。

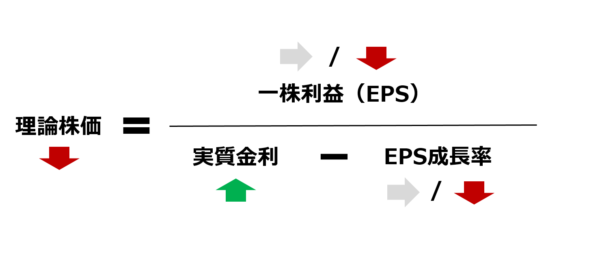

理論株価が安くなるケース

分子の一株利益(EPS)が伸びないと、分母のEPS成長率も伸びません。

この状況で実質金利だけが上昇すると、割り算で計算される理論株価は当然下がります。

そうなると投資家は『このグロース株って割高じゃないか?』『割高だったら下落する可能性があるよね?』と不安に思います。

理論株価が高くなるケース

一方、分母の実質金利が低い水準で推移し続けるか低下する場合、分母の値は小さくなります。

また、EPS成長率の伸びが実質金利のそれを上回っている場合も分母が小さくなります。EPS成長率がプラスということは、当然EPS(利益)自体が増加していることになります。

これらは、すべて理論株価の上昇要因です。

※今回とり上げた公式には、分母に『リスクプレミアム』という項目があります。

グロース株(ハイテク株)と実質金利の関係を簡単に理解してもらうため今回は省いています。

今後注目すべきこととは?

前回と今回の記事で、ナスダック指数が上がり続けている理由が『実質金利の低下』にあることがわかりました。

そして、理論株価の公式からナスダック指数と実質金利が『逆の関係』にあることもわかりました。

ということはー

ここ重要です!

2021年のナスダック指数のトレンドは実質金利に左右される

ということです。

では、実質金利のトレンドはどのような材料で左右されるのか?

次回はこの点についてお話します。

まとめ

まとめ

- これからインフレの時代がやってくる

- インフレの時代では余分な現金を保有するよりも株式に投資をする方が資産の形成と防衛になる

- グロース株に投資をする場合は利益と実質金利の動向を考える必要がある

- 2021年のナスダック指数のトレンドは実質金利の動向に左右されるだろう

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。

▼Pythonのキホンを短時間で学びたい人へ▼

-

-

【Udemy】たった5時間でPythonのキホンを学べるコースはこれだ!