idMの管理人ジェイが投資したレイセオン・テクノロジーズ(RTX)は、航空宇宙産業と防衛産業が事業の柱となります。

この企業に投資をした理由の一つが高い配当利回りでした。しかし、これだけに注目たわけではありません。

当然ですがレイセオン・テクノロジーズ(RTX)が属しているセクタ-内のライバル企業との比較も重要な判断材料となりました。

今日はこの点についてお話します。

注目したこと

今回ジェイが比較したライバル企業は...

米航空機大手ボーイング(BA.N)と防衛産業大手ロッキード・マーチン(LMT.N)です。

比較した要素は色々とありました。中でもより重要視したのが、収益の安定性でした。

これを確認するためにはどうすればよいでしょうか?

投資に限らず何かを調べる際に重要なことは、ビジュアル化することです。

収益の安定性をビジュアル化するためにジェイがしたことは、グラフを描いたことです。

一体どんなグラフでしょうか?

バラつきを調べるならヒストグラム

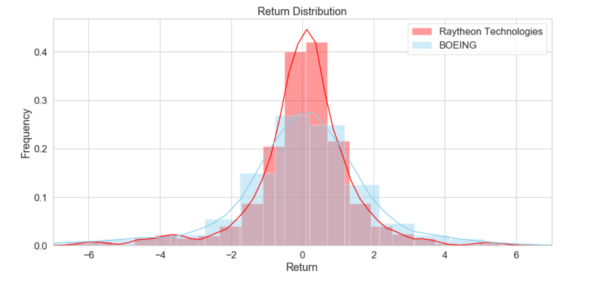

これはヒストグラムというチャートです。

2017年以降の日ごとの収益データを棒グラフとラインで表してみました。

横軸が2%刻みでのリターン、縦軸がリターンが発生した回数となります。

見方は簡単です。

先端が細長くきれいな釣り鐘型のかたちならば、データが一定の範囲内でおさまっていることを示しています。

一方、先端が短く裾野が広がっている場合、データのバラつきが大きいことを示しています。

では詳しく見ていきましょう。

レイセオン・テクノロジーズ(RTX)の収益は、赤い棒グラフとラインとなります。細長くきれいな釣り鐘型のかたちをしています。

一方、青い棒グラフとラインはボーイング(BA.N)の収益データです。レイセオン・テクノロジーズ(RTX)と比べると先端がベチャっとつぶれて裾野も広がっています。

両社を比較した場合、データのバラつきは明らかにボーイング(BA.N)の方が大きいことがわかります。収益のバラつきが大きいということは何らかのネガティブショックがある場合、急激に収益が落ち込む可能性が高いということを意味しています。

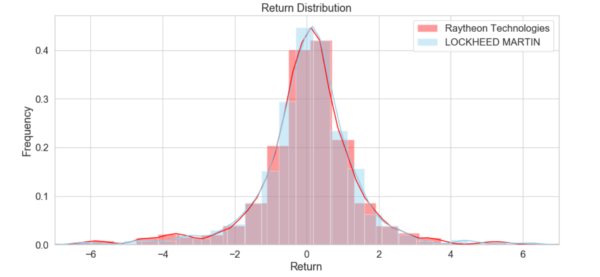

次にレイセオン・テクノロジーズ(RTX)とロッキード・マーチン(LMT.N)の収益を比較してみましょう。

赤は変わらずレイセオン・テクノロジーズ(RTX)の収益データ。

青がロッキード・マーチン(LMT.N)の収益データとなります。

ボーイング(BA.N)の時とは違い、データのバラつきはほぼ拮抗していますね。

ここで重要となってくるのがジェイの投資戦略です。

それは配当利回りの高い企業に投資をする、ということです。

レイセオン・テクノロジーズ(RTX)の配当利回りは5月8日時点で5.08%です。

一方、ロッキード・マーチン(LMT.N)の配当利回りは2.54%です。

直近の株価の戻りはロッキード・マーチン(LMT.N)に軍配が上がります。

しかし、配当利回りが高く、減配リスクが小さく、さらに航空宇宙・防衛産業の業界でボーイング(BA.N)に次いで第2位の位置にある企業規模を考えるならば、50米ドル以下で買えるレイセオン・テクノロジーズ(RTX)は魅力的と判断したのです。