前回は「今週も米株の上昇が続くのか?」という問いに対して、「米ドルの調達コストが安定していることから米株の上昇は続く」という予測をしました。

今日の株式市場をみると、日経平均は2万1,000円台を回復しています。

一方、米国の株価指数は軒並みプラス圏で推移しています。

今のところ、昨日の予測は正しかったことが証明されています。

しかし、米ドルの調達コストのみで米国の株式市場が株高トレンドを維持すると判断したわけではありません。

そこで今回は株高が続くと判断したもう2つの要因についてお話します。

今回のキーポイント

今回のキーポイントです。

| 1 | 低格付けの社債価格が安定している |

| 2 | 原油先物の価格が安定している |

| 3 | 社債と原油価格の安定は米株高の要因である |

では、社債から考えてみましょう。

今は低格付けの社債すら安定する相場

前回のコメントでは、米国の株式が上昇基調を維持する「3つの要因」を上げました

そのうちの一つが「米ドルの調達コストが安定している」ことでした。

そして2番目に挙げたのが、「格付けの低い社債が安定的に推移している」ことでした。

そもそも、この社債とはなんでしょうか?それは...

会社が資金調達を目的に発行する債券、のことです。

会社は株式を発行するという手段以外にも、社債というかたちで金融市場から資金を調達することができるのです。

そして資金を出す側の投資家は、会社の信用力を見る上で必ず社債の利回りをチェックします。なぜなら...

| 理由1 | 金利が高い | 倒産リスクが高い |

| 理由2 | 金利が低い | 倒産リスクが低い |

ということを判断するためです。

当然ですが、金利はリスクの指標です。

金利が高いということは、その会社の信用力が低いことを意味します。

逆に金利が低いとその会社の信用力は高いことを意味します。

このように考えると、信用力の低い会社の社債は景気の動向により、以下のような動きとなります。

| 好景気の時 | 不況の時 | |

| 社債の金利 | 低い | 高い |

| 社債の価格 | 高い | 低い |

パウエルFRB(米国の中央銀行、以下ではFED)は3月23日、無制限で量的緩和を実施すると決定しました。

この時、購入する資産の対象になんと信用力の低い「低格付けの社債」も含めたのです。

これは世界金融危機(2008年のリーマンショック)に対応するために行った大規模な量的緩和政策(QE1~3)でも行わなかったことです。

低格付けの社債のことを金融の世界でこう呼びます。

「ハイイールド債」

「ハイ」とは高い、イールドは「金利」という意味です。

合わせて「高い金利の社債」なので「ハイイールド債」と言います。

では、なぜ今回FEDは、ハイイールド債などというリスク性の高い資産まで購入すると決めたのでしょうか?

それは...

「原油価格の急落によって信用リスクが急速に高まっていたから」

です。

信用リスクとは「資金を借りた債権者がその資金を返せなくなる」リスクのことです

金融用語では「デフォルトリスク」といいます。

社債は「投資した資金を将来投資家に返す証書」です。

もし資金が返せないとなれば、その会社だけでなく多くの投資家も多大な損失をこうむってしまいます。

会社が倒産し投資家が損失をこうむれば、株安もどんどんと加速してしまいます。FEDはこの負の連鎖を恐れたのです。

それ故、格付けの低い社債購入という思い切った戦略に打って出たのです。

では、FEDの思い切った策により低格付けの社債はどのような動きとなったのか?

この点をチャートで確認してみましょう。

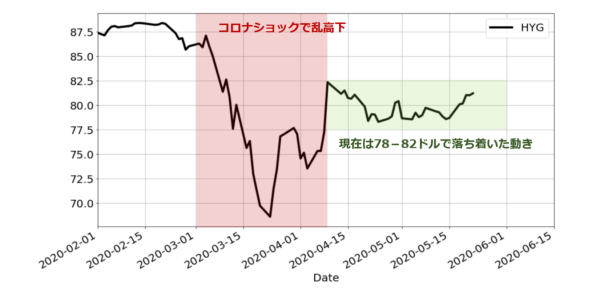

ハイイールド社債のチャート

上のチャートは「iShares iBoxx $ High Yield Corporate Bond ETF」です。

略語は「HYG」です。

多くの投資家がハイイールド債を取引する際、このETFに投資します。

なお、ETFは日本語に訳すと上場投資信託です。

この点にまで話を広げると論点がわからなくなりますので、別の機会に話しますね。

さて、あらためてチャートを見てみましょう。

赤のゾーンが3月のコロナショック時の動向です。

コロナショックとそれに対応するためにFEDが無制限緩和を導入したことで社債の価格が乱高下していることがわかります。

さらに注目したいのが、緑のゾーンの4月中旬以降の動きです。

社債の価格が78-82米ドルのレンジで推移していることがわかります。

低格付けの社債はリスクイベントに敏感です。

これは赤のゾーンの急落を見れば一目瞭然です。

その社債がレンジで推移しているということは、投資家の心理が安定していることを示しています。

外為市場(米ドルの調達コスト)と社債の価格が安定している-

idMの管理人ジェイはこれらの点に注目し、今週も米国の株式が上昇すると予測したのです。

原油先物価格も安定してきた

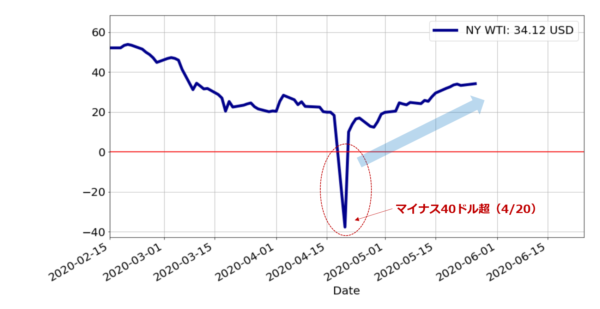

次に原油先物価格の動向を確認しましょう。

今回採用するのは代表的な指標である「NY原油先物価格」です。

通称「WTI」といいます。

以下ではWTIと表記します。

4月20日はWTIにとって歴史歴な1日となりました。

史上はじめてマイナス価格となったのです。

この点についてはこちらにまとめてあります。ぜひご覧ください。

4月20日以降のWTIを確認すると、緩やかではありますが上昇基調にあります。

これは中国の経済活動再開と大きな関係があるでしょう。

なぜなら中国は世界で最も多く原油を輸入している国だからです。

その中国が諸外国に先がけて経済活動を再開しました。

原油の需要もある程度は回復するでしょう。

当然、多くの投資家もこの点を意識してます。結果、WTIは底堅さを取り戻しているのです。

原油価格の安定は株式市場の安定につながります。

まず資源価格それ自体が景気の動向と密接にリンクしているからです。

WTIが上昇するということは、景気が回復するという期待が金融市場で高まっていることの証拠なのです。

また、原油価格の上昇は、エネルギー企業の株式にとってもポジティブです。

米国には数多くのエネルギー企業があります。

近年はシェール企業が存在感を増していますね。

WTIが上昇すれば、多くのエネルギー企業は採算が取れます。

そうなれば将来の企業業績の回復を見越し、エネルギーのセクタ-は上昇します。

そしてエネルギーセクタ-の上昇は米国の株価指数全体をサポートするのです。

まとめ

今回のまとめです。

| 低格付けの社債の価格が安定している |

| 一時マイナス価格となったWTIの価格も安定している |

| 社債とWTIの安定は投資家の心理を安定させる |

| ゆえに今週の米株は株高トレンドを維持する |

以上となります。