ーこの記事は5分で読めますー

半年ぶりに再始動した前回の記事では、今年(2022年)の米国株(アメリカ株)は下値を模索する展開が続く、と指摘しました。

-

-

【ブログ再始動】2022年も残り2か月余り 米株の見通しは?-前編

続きを見る

そして米株安が続く理由として、2つのリスク要因を挙げました。

2つのリスク要因

- インフレが低下しないリスク

- パウエルFRBの失策リスク

後編となる今回は、米株安の要因となりうる新たな2つのリスク要因を取り上げます。

まずは、いつもどおり結論から述べます。

その後、今回の結論に至った理由を述べます。

結論

- 2023年は世界経済の成長が低迷する

- 世界経済が低迷する要因は先進国経済の低迷にある

- 今の外為市場は『米ドル一強』の状況となっている

- 米ドル高もまた世界経済を低迷させるリスク要因となる

この記事はこんな方におすすめ

- 今後の世界経済の流れを知りたい人

- 外為市場が経済に与える影響について知りたい人

- 米国株を中心に資産運用をしている人

本題

世界経済の ”最悪期” はこれから来る?

国際通貨基金(IMF)は10月11日、最新の世界経済見通しを公表しました。

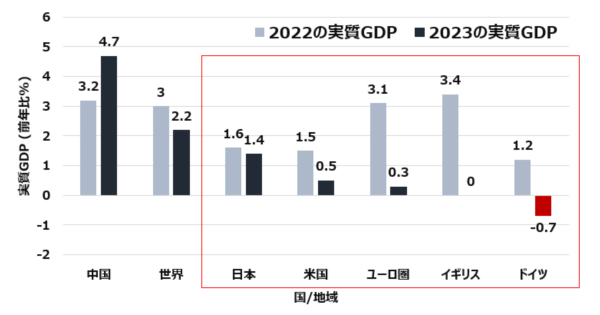

その中で、世界の経済成長率(実質GDPの伸び率)が2022年に3.2%、2023年には2.7%へ鈍化する予測が示されました。

前回の予測(7月時点での予測)と比較すると、今年の成長率は3.2%の据え置きでした。

しかし、来年(2023年)の成長率は、0.2ポイント下方修正しました。

来年の成長率を下方修正した主な理由は、以下の3つとなります。

下方修正の理由

- ロシアーウクライナ紛争の長期化

- 高インフレの長期化

- 中国経済の低迷が続く可能性

ロシアーウクライナ紛争の長期化は、エネルギーと食糧の価格を押し上げる要因となるでしょう。

これらコモディティ(商品市況)の高止まりは、世界的な高インフレの状況を長引かせる要因です。

インフレに低下の圧力がかかっても、前回の記事で指摘した『インフレが低下しないリスク』に直面する可能性があります。

そして世界経済の行方を考える上で重要となってくるのが、中国経済の動向です。

その中国では、ゼロコロナ政策(都心の封鎖)と不動産市況の低迷により景気の先行きリスクが高まっています。

中国政府は金融緩和で景気対策に乗り出しています。

しかし需要の回復は弱く、2022年の成長率は3%台になるのでは?と予想されています。

このように今後も厳しい状況に直面し続ける世界経済は、これから『最悪期』を迎える可能性があります(IMFの指摘)。

先進国には期待できない

なぜ、中国経済の動向が重要なのか?

その理由は、先進国の経済成長には期待できないからです。

この点について、今度は経済協力開発機構(OECD)のデータを用いて考えてみましょう。

各国の経済成長率と2023年の予測

上の棒グラフを見ると、今年から来年にかけて主要国の経済成長が軒並み落ち込む予測が示されています(赤いボックスを参照)。

特に注目すべきはー

注目点

- 欧州の経済が大きく落ち込む

と言う点です。

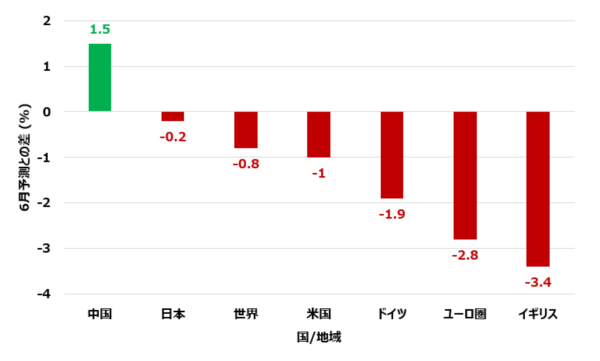

この点について、前回の予測(6月時点の予測)との差分で確認してみましょう。

6月予測との差分

上の棒グラフをみると、中国経済だけが持ち直す予想となっています。

対照的に、欧州経済(ドイツ、ユーロ圏、イギリス)の落ち込みが激しいことがわかります。

ユーロ圏で最大の経済規模をほこるドイツは来年、マイナス成長ーつまり景気後退に陥る可能性が高まっています。

一方、英国(イギリス)の経済は、高インフレとそれによる個人消費の低迷などで、ゼロ成長になることが予想されています。一部では、マイナス成長になるとの予測もあります。

主要な欧州諸国の経済が低迷する最大の理由は、IMFが指摘している『ロシアーウクライナ紛争の長期化』です。

欧州諸国だけではありません。

来年は、米国(アメリカ)の経済にも期待できない状況となる可能性が高まっています。

2023年の米国の成長率は、わずか0.5%。世界経済を牽引することなど、到底できない状況に陥ることが予測されています。

また、今後12ヶ月のうちに米国が景気の後退(リセッション)に陥る可能性について、米紙ウォール・ストリート・ジャーナルの調査ではー

注目点

- 63%の確率で米国はリセッション入りする

と報じられました(2022年10月22日の記事)。

来年は欧州経済の激しい落ち込みが予想され、米国の経済は低成長となる可能性が高く、そして日本の経済成長に期待できない...

つまり、来年の世界経済は先進諸国の低迷により成長が阻まれる、という状況が予想されます。

米ドル高のリスク

現在、外為市場では米ドル高のトレンドが進行中です。

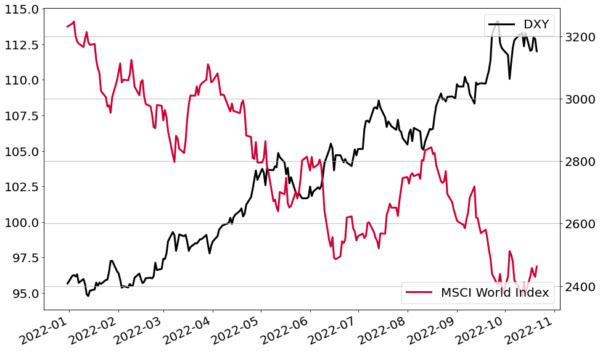

米ドル相場の大まかなトレンドを示す『ドルインデックス(DXY)』で、米ドル相場のトレンドを確認してみましょう。

ドルインデックスのチャート

2021年以降、一貫して米ドル高トレンドが進行していることがわかります。

ここで注目すべきはー

注目点

- 行き過ぎた米ドル高のリスク

です。

それを端的に教えてくれているのが、以下のチャートです。

ドルインデックスと世界株式のチャート

※DXY:ドルインデックス / MSCI_World_Index:世界株式

注目すべきポイントはー

注目ポイント

- 米ドル相場と世界の株式のトレンドが真逆の状況にある

ということです。

この動きが示唆しているのはー

示唆していること

- 今年は米ドル高が株式市場の下落要因になっている

という現実です。

なぜ米ドル高がリスク要因なのか?

外為市場は一日24時間、誰もが、いつでも、どこでも、自由に参加できる金融市場です。

それゆえ、米ドル相場も日々上下に動きます。

問題は、米ドル高が行き過ぎることです。

もう一度、ドルインデックスのチャートを見てみましょう。

ドルインデックスのチャート

レジスタンスポイント(相場の上昇を止める水準)の103.00レベルを突破すると上昇幅が拡大し、2001年からの上昇率は、28%超となっています。

そしてこの米ドル高のトレンドが加速している裏ではー

裏で起こっていること

- 他国の通貨売りが激しくなっている

ということです。

米ドル高と円安

その代表格が...『日本円』です。

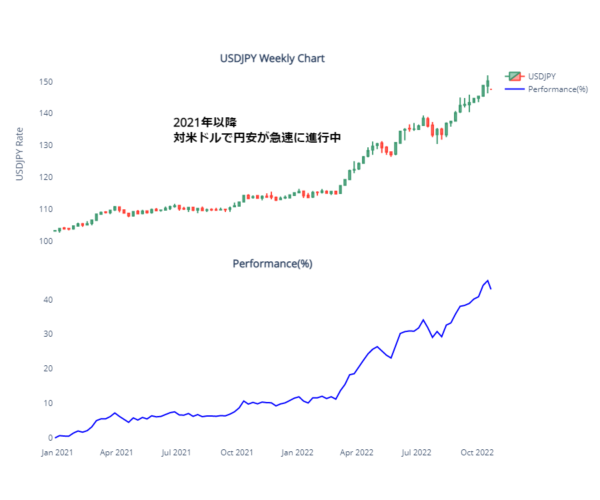

ドル円のチャート

今年の3月以降、『米ドル高/円安』のトレンドが加速し続けています。

そして10月20日には、32年ぶりに150円台乗せとなり、翌日の21日には一時151.94レベルまで上昇する局面がありました。

2021年以降、円は米ドルで最大45.47%下落しました。

日本の黒田日銀は、金融緩和政策から未だに脱却できずにいます。

一方、アメリカの中央銀行にあたる組織ー連邦準備制度理事会(通称FRB)は、インフレを抑制するために利上げ政策を維持しています。

FRBの利上げスタンスを受け、米ドル高がさらに加速すれば、日本円はさらに売られる可能性があります。

現在、世界経済が直面している最大のリスク要因は、高インフレです。

高インフレが続いている現在の状況で、自国の通貨売りがさらに進行する国の経済はー

通貨安の影響

- 輸入物価の上昇→インフレの加速→景気低迷

の悪循環に陥ることが予想されます。

例えば、日本の例を見てみましょう。

10月21日に発表された9月の国内インフレ率(変動の大きい生鮮食品を除いた消費者物価指数)は、前年同月比で3.0%上昇しました。

1991年8月以来、31年1カ月ぶりの上昇率となった要因のひとつが、円安の進行です(上のドル円チャートを参照)。

実質賃金の伸びが抑制されているタイミングでの急速な『円安の進行→インフレの加速』は、実体経済に悪影響を及ぼすでしょう。

米ドル高と欧州通貨安

そして、米ドル高リスクは日本円だけでなく、他の国の通貨にも波及しています。

例えば、英国の通貨ポンドは9月26日、対米ドルで4%超急落しー

英ポンドの急落

- 1ポンド=1.035ドルの史上最安値を更新

しました。

ユーロも対米ドルで下落トレンドにあります。

すでに等価と言われるパリティの水準(1ユーロ=1米ドル)を完全に下抜ける展開となっています。

これから米ドル高のトレンドがさらに加速すれば、上で述べたとおりー

加速すれば

- 日本や欧州の経済が低迷していく

という悪循環に陥る可能性があるのです。

米ドル高と新興国経済

また、米ドル高トレンドのさらなる進行は、米ドル建てで借金をしているー

新興国経済への影響

- 多くの新興国の債務リスクを高める

ことにもなります。

米国経済への影響

ここまで、『米ドル高トレンドの進行→他国の通貨売りと債務リスクの増大』により、米国以外の国の経済が低迷することを指摘してきました。

ここで考えるべきは、米国以外の国の経済が低迷するということはー

考えるべきこと

- 米国の経済も低迷していく

ということです。

2020年初頭に発生したコロナパンデミックにより、世界中で供給不足に陥ったことからもわかるとおり、現代の世界経済は他国同士の密接な貿易関係で成り立っているからです。

ゆえに、他国の経済が低迷することは、米国の経済を低迷させる要因でもあるわけです。

このように考えると、『米ドル1強』の状況はー

考えるべきこと

- 世界経済全体のリスク要因

と言えるわけです。

ゆえに、世界株式(MSCIワールド指数)のパフォーマンスは、米ドル相場(ドルインデックス)と逆の動きをしていると考えることができるのです。

ドルインデックスと世界株式のチャート

※DXY:ドルインデックス / MSCI_World_Index:世界株式

FRBのスタンス転換が焦点に

10月21日早朝、米紙ウォール・ストリート・ジャーナルがFRBの金融政策についてー

WSJの報道

- FRBは12月のFOMCで利上げ幅の縮小について協議する可能性あり

と報じました。

実際にこれが本当なら、上で述べてきた米ドル高のリスクは後退する可能性があります。

そして米ドル高リスクの後退はー

米ドル高リスクの後退の影響

- 米金利の上昇圧力の後退→米株の反発

という要因にもなり得ます。

事実、10月21日の米国市場は『金利の低下→株高』の展開となりました。

この動きはー

注目ポイント

- FRBの政策転換がリスク回避トレンドを転換させるきっかけとなる

ことを示唆しています。

ゆえに、今後の経済ニュースで必ずチェックすべきことはー

チェックすべきこと

- FRBの政策スタンスに関するヘッドライン

です。

4つのリスク要因

最後に、前回の記事と今回の記事で指摘した『世界経済 4つのリスク要因』をまとめておきます。

4つのリスク

- インフレが低下しないリスク

- パウエルFRBの失策リスク

- 世界経済の減速リスク

- 米ドル相場『1強』のリスク

今回のまとめ

まとめ

- 来年は先進国の経済が低迷することが予想される

- 先進国経済の低迷は世界経済の成長の足かせとなる

- 『米ドル1強』の状況もまた世界経済のリスク要因となる

- リスク回避のトレンドをかえるきっかけはFRBの政策転換にあり

今回は以上です。

最後までお読みいただき、ありがとうございました。

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。