ーこの記事は3分で読めますー

2023年以降の米国株はどのような展開となるのか?

先行きが不透明な状況のなかで、私たち個人投資家が心掛けたい取引とは?

これらの点について考える4回シリーズの第2回目は-

今回のテーマ

アメリカの経済はいつ景気の後退に陥るのか?

この点について解説します。

3回シリーズのテーマ

・第1回:23年の前半と後半の見通しについて

・第2回:アメリカの経済はいつ景気の後退に陥るのか?前編 ★今回はここ

・第3回:アメリカの経済はいつ景気の後退に陥るのか?後編

・最終回:これから私たち個人投資家が心掛けるべき取引について

結論

- 22年11月以降、長短の金利差が逆転する”逆イールド”が発生している

- 逆イールドは、将来アメリカ経済が後退する重要なシグナルである

- FRBは、”10年”と”3か月”の金利動向を重視している

- 今年のアメリカ経済は、なんとかリセッションを免れるだろう

こんな方におすすめの記事です

- 米国株へ投資をしている人

- 米国株への投資を考えている人

- 経済の基本を学びたい人

経済を学ぶための入門書

2023年の株式市場のテーマは、インフレから『景気』に移るでしょう。

景気の動きを理解するためには、基本的な経済の知識が必要となります。

その知識を効率的に学ぶには『良質な入門書を1冊読む』ー これが一番です。

以下でご紹介している入門書はどれも、経済の基本について学びたいと思う方へジェイがお勧めしている本ばかりです。

どれを読んでも、経済の基本的な知識を簡単に得ることができます。

ぜひ、どれか1冊お手に取ってみてください。

入門書1:父が娘に語る 美しく、深く、壮大で、とんでもなくわかりやすい経済の話。

参考

・10代の娘が理解しやすいように書かれているため、”時間を忘れてスラスラと読める”

・私たちが生きている”資本主義の世界”の正体を知るにはもってこいの1冊

・”経済の観点から歴史を学べる”という意味でも一読する価値がある

入門書2:たった1つの図でわかる!図解経済学入門

参考

・経済学者としてもYoutuberとしても有名な”高橋洋一先生が書かれた経済の入門書”

・”平易な文章と図解を使って説明している”ので、初心者にとって読みやすい構成となっている

・特にサービスやモノの値段ってどうやってきまるの?という”経済の本質を理解したい人”におすすめの一冊

入門書3:東大生が日本を100人の島に例えたら 面白いほど経済がわかった!

参考

・”可愛らしい動物の絵柄”を使いながら、初心者にはとっつきにくい経済のことをゼロから分かりやすく解説している

・”経済がどのようにして発展していくのか?”を簡単イメージできるようストーリ構成になっている

・最近話題の”税金や財政の問題の本質”について理解したい方におすすめの良書

本題

アメリカの景気後退はいつなのか?

シリーズ第1回目の分析記事では、2023年の米国株の見通しについて解説しました。

-

-

【米国株】これからの見通しと取引戦略 第1回

続きを見る

そして記事の最後に-

米国株の見通し

- 23年の秋頃に株高のムードが高まるだろう

- しかし、24年前半の景気後退により株高は短命に終わるだろう

という見通しを示しました。

来年の前半にアメリカの経済が景気の後退局面(リセッション)入りすると、ジェイが考えている理由は-

重要なポイント

逆イールドとアメリカ経済の関係

にあります。

逆イールドとアメリカ経済の関係

逆イールドとはー

逆イールドとは?

長期と短期の金利水準が逆転する現象

のことです。

逆イールドは、将来アメリカの経済が景気の後退局面(リセッション)に陥る重要なシグナルの一つとして、市場参加者が注目する現象です。

実際に逆イールドが発生すると、1978年以降で平均して1年半後にアメリカの経済は景気の後退局面(リセッション)に陥るパターンが見られます。

逆イールドとアメリカの経済の関係

- 逆イールドは、景気後退(リセッション)入りのシグナル

- 逆イールドが発生すると、平均で1年半後にリセッションに陥る

以下の分析記事も参考することで、逆イールドに対する理解が深まります。

-

-

【米国株】逆イールドとアメリカ経済の関係、そして有効な投資戦略とは? 前編

続きを見る

-

-

【米国増配株】逆イールドとアメリカ経済の関係、そして有効な投資戦略とは? 後編

続きを見る

どの期間の金利に注目すべきなのか?

逆イールドについては、10年債利回りと2年債利回りの金利差が、よくニュースに流れます。

これらの長短金利差は、22年4月に一度逆転しました。

そして22年の夏以降、逆イールドが常態化しています。

しかし、FRBが重視している金利の期間はー

FRBが重視する金利

- 長期の金利は10年債の利回り

- 短期の金利は3か月物の利回り

です。

10年債利回りは、”長期金利”と呼ばれています。

この期間の金利は、インフレを含めた将来の景気動向を反映して動く特性があります。

一方、3か月物の金利は、”Tビル”と呼ばれている短期の債券です。

この期間の金利は、企業が短期資金を借り入れる時の指標金利の一つとなります。

上2つの金利は、景気と企業活動と密接な関わりがあります。

だからこそ、FRBはこの2つの期間の金利を重視しているというわけです。

FRBが重視する以上、当然私たち個人投資家も長期の金利は ”10年”、短期の金利は ”3か月” に注目すべきでしょう。

逆イールドが発生したタイミング

昨年、上で述べた10年債利回り(長期)と3か月物利回り(短期)で長短金利差が逆転し、”逆イールド”が発生しました。

今回の逆イールドでジェイが注目しているのが-

注目すべきこと

逆イールドが発生したタイミング

です。

そこで、逆イールドが発生したタイミングをチャートで確認してみましょう。

米金利のチャート:10年債利回りと3か月物金利の逆イールド

上のチャートを見ると、逆イールドが発生した時期が-

逆イールド発生のタイミング

22年の11月以降

であることがわかります。

一次、1.26%(126ベーシスポイント)を超えるほど、長短の金利差が逆転しました。

もうひとつの ”逆イールド”

『FRBは3か月物の利回り(Tビル)を重視している』ー

上でそう述べましたが、実は10年債利回りとの関係の他に、もうひとつ重視している”逆イールド”があります。

それはー

もうひとつの逆イールド

18か月先の3か月物利回り(長期)と3か月物利回り(短期)の逆イールド

です。

今度は、これらの金利で逆イールドが発生したタイミングをチャートで確認してみましょう。

米金利のチャート:18か月先の3か月物金利と3か月物金利の逆イールド

上のチャートを見ると、逆イールドが発生したタイミングは-

逆イールドの発生

22年の11月以降

であることが分かります。

つまり、10年と3か月の金利差が逆転したタイミングと3か月先物と3か月のそれらが逆転したタイミングが-

重要ポイント

昨年の11月で一致している

ということになります。

今年の1月に、一時1.1%(110ベーシスポイント)を超える長短金利の逆転が見られました。

この状況を考えると、早ければアメリカの経済は、今年の11月頃に景気の後退局面(リセッション)に陥る可能性があります。

リセッションは来年の前半

しかし、ここで考えておきたいのは、逆イールドとアメリカ経済のもう一つの関係、逆イールドが発生してから平均で-

重要ポイント

1年半後にリセッション入りしている

という過去のパターンです。

前回の分析記事で述べたとおり、2月に入りインフレリスクの再燃とFRBの利上げ政策が長期化するとの思惑が高まり、米債市場では再び利回りに上昇の圧力が高まっています。

しかし、アメリカ経済自体は未だに底堅さを維持しています。

この強さは、アメリカ経済のエンジン役である ”個人消費” に見て取れます。

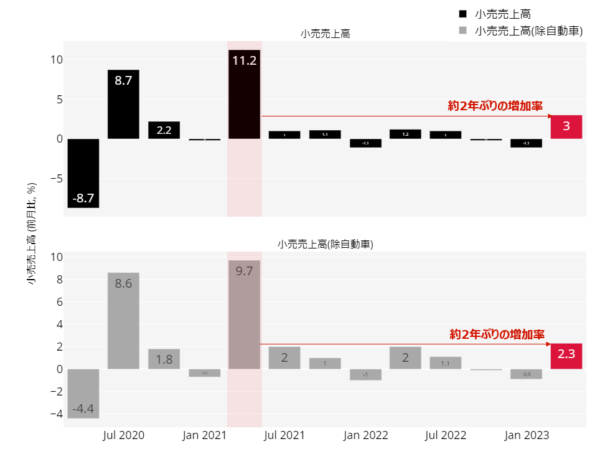

今月15日に、個人消費の動向を知る上で重要な1月の小売売上高が発表されました。

結果は、13あるカテゴリーすべてが上昇し、約2年ぶりの伸びを示す驚きの結果となりました。

特に自動車や家具、レストランなどの消費が伸びました。

アメリカの小売売上高

また、米国外に目を向ければ、23年の中国経済については楽観的な見方が出始めています。

例えば、国際通貨基金(IMF)が1月30日に公表した最新の世界経済見通し(WEO)では、23年の中国経済の成長率を5.2%と、前回10月時点で予想していた4.4%から0.8ポイントも大幅に上方修正してきました。

アメリカの個人消費が堅調さを維持していること、これから中国経済が回復軌道に乗る可能性があることを考えるならば、今年の米国経済はなんとかリセッションを免れることができる-とジェイは考えています。

もうひとつの景気後退シグナル

”23年の”アメリカ経済は景気の後退(リセッション)を免れることができる...

しかし、24年の前半にアメリカ経済は景気の後退(リセッション)に陥る可能性がある、とジェイは警戒しています。

なぜか?

次回はこの点について、解説します。

今回のまとめ

まとめ

- ”逆イールド”は、将来アメリカの経済が景気後退(リセッション)に陥る重要なシグナルの一つである

- 22年11月に米債市場で”逆イールド”が発生した

- ”逆イールド”が発生してから約1年半後に、アメリカ経済はリセッション入りしている

- アメリカの個人消費は堅調さを維持しており、中国経済は回復することが予想されている

- よって23年のアメリカ経済は、なんとかリセッションを免れることが出来るかもしれない

今回は以上です。

最後までお読みいただき、ありがとうございました。

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。