『配当で定期的な収入を得たい!』

という人はジェイの周りに結構います。

なので、前回と前々回では増配銘柄の王道ともいえるザ コカ・コーラ カンパニー(KO、通称コカ・コーラ)を取り上げました。

前々回の記事

前回の記事

ジェイも配当を重視する個人投資家のひとりなので、ザ コカ・コーラ カンパニー(KO)に投資をしています。

しかし、資金をひとつの銘柄に集中させるのはリスクが高過ぎます。

なので、ジェイはいくつかの高配当銘柄を常にリストアップして資金を分散しています。

そしてジェイは先週、リストの中にある『アッヴィ(ABBV)』という株を85.50ドルで買い増ししました。

投資をしたことが無い人や経験の浅い人にとってアッヴィ(ABBV)という企業名は、聞きなれないでしょう。

しかし、『配当で定期的な収入を得たい!』と思うならば、アッヴィ(ABBV)は、みなさんの投資リストにぜひピックアップして欲しい銘柄のひとつです。

ジェイがアッヴィ(ABBV)を買い増しした理由は...

と思っている読者の方の助けになると思います。

そこで今回はその理由についてお話します。

結論

この記事の対象となる人

アッヴィ(ABBV)

アッヴィ(ABBV)ってどんな企業なの?

まず、アッヴィ(ABBV)という企業を簡単に説明しますね。

アッヴィ(ABBV)ってこんな企業です

アッヴィは、免疫学や腫瘍学分野に主軸を置く医薬品企業です。具体的にはC型肝炎、胃腸の疾患から血液のがんやHIVといった難病の治療薬を開発して販売しています。

・美容医療にも進出

最近では美容関連の医薬品開発にも力を入れています。昨年にアイルランドの大手医薬品企業『アラガン』を6.7兆円で買収しました。

ひとことで言えば、アッヴィは新薬の開発やM&Aでビジネスを拡大している成長が期待できる米バイオ企業のひとつです。

さて、アッヴィ(ABBV)がどういう企業かわかったので、次はジェイがアッヴィ(ABBV)に投資をしている理由についてお話します。

結論からいうと、3つの理由があります。

ジェイがアッヴィ(ABBV)に投資をしている理由は?

米国株には、魅力的な高配当銘柄がたくさんあります。

その中でもジェイがアッヴィ(ABBV)の買う(買い増しする)理由は以下の3つです。

まずは半端ない配当額です。1年間の配当額は『4.72ドル』と、米国株の中でもトップクラスの多さです。

理由2:増配年数も半端ない

そして増配年数も『47年』と半端ありません。ザ コカ・コーラ カンパニー(KO)と同じく増配銘柄の王道を行く株です。

理由3:キャッシュ・リッチな企業

アッヴィ(ABBV)は『キャッシュ・リッチな企業』でもあります。キャッシュ・リッチということは企業の経営が『優秀であることの証』です。この点もザ コカ・コーラ カンパニー(KO)と同じです。

言葉だけでは説得力に欠けるので、次はそれぞれの理由についてビジュアルデータで見てみましょう。

理由1:配当の額が半端ない

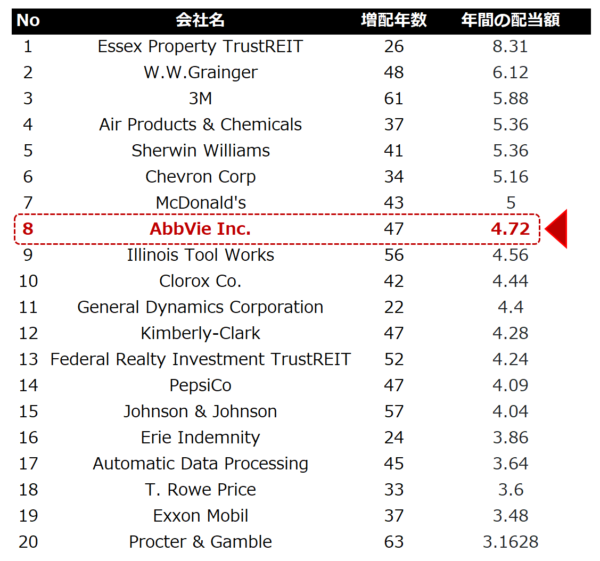

アッヴィ(ABBV)の配当額は、米国株の中でもトップクラスです。『増配年数20年以上の銘柄かつ配当額の順』を条件にデータをランクかすると、アッヴィ(ABBV)がどの順位にあるのか?を確認してみましょう。

アッヴィ(ABBV)のランク

増配年数20年以上の銘柄の中で、堂々のトップ10入り!です。

ちなみにペプシコ(PEP)も増配年数47年とアッヴィ(ABBV)と同じです。しかし、配当額を基準にすると『4.09ドル』のため14位となっています。

理由2:増配年数が半端ない

アッヴィ(ABBV)の増配年数は47年です。約半世紀です。半端ありません。

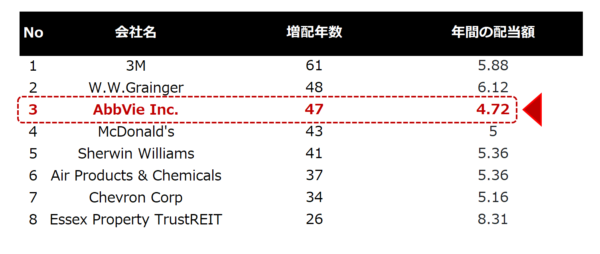

この半端ない『増配年数47年以上』を条件の軸に、かつアッヴィ(ABBV)の配当額4.72ドルを上回る銘柄を見てみましょう。

増配年数で見たアッヴィ(ABBV)のランク

アッヴィ(ABBV)より上の増配銘柄は2つしかありません。

ひとつは、日本でもおなじみの『スリーエム(MMM)』です。

日用雑貨でよくスリーエム(MMM)の商品(テープやポストイットなど)を見かけますね。

そしてもうひとつは、『W.W.Grainger(GWW)』です。W.W.グレインジャーと読みます。

この企業は米国で最大の産業用資材メーカーです。日本では子会社の『MonotaRO』でビジネスを展開しています。

なお、比較のためアッヴィ(ABBV)以下も載せましたが、すぐ下にはあのマクドナルド(MCD、4位)がいますね。あとは、石油大手のシェブロン(CVX、7位)もいます。

マクドナルド(MCD)もシェブロン(CVX)もアッヴィ(ABBV)以上の高配当ですが、『増配年数47年以上』をクリアできなかったため、今回はアッヴィ(ABBV)よりも下のランクとなっています。

理由3:アッヴィ(ABBV)はキャッシュ・リッチな企業

最後にアッヴィ(ABBV)のキャッシュ・リッチぶりをフリーキャッシュフローで確認しましょう。

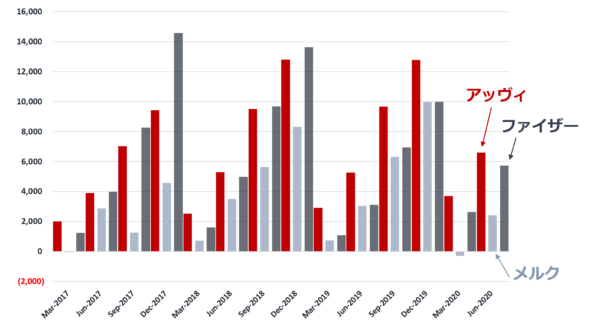

まずは同業他社-ファイザー(PFE)とメルク(MRK)との比較です。

アッヴィと同業他社のフリーキャッシュフロー

医薬品企業のキャッシュフローは他の企業と比べてリッチなんです。

そんなリッチな業界の中でも2019年世界の医薬品売上高で第二位のファイザー(PFE)と同等かそれ以上のキャッシュリッチぶりです。ファイザー(PFE)の年間配当額が『1.52ドル』のため、配当額の面ではアッヴィ(ABBV)に軍配があがります。

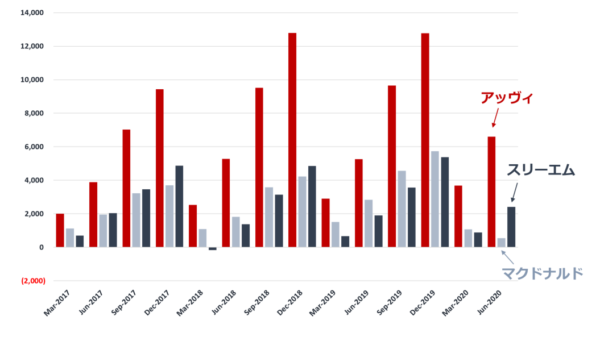

次にアッヴィ(ABBV)以上の増配年数をほこるスリーエム(MMM)とW.W.グレインジャー(GWW)のフリーキャッシュフローと比較してみましょう。

こちらは、ひとめ見てアッヴィ(ABBV)のキャッシュ・リッチぶりがわかります。

重要なことなので何度でもいいます。キャッシュ・リッチな企業は...

なんです。

お金の流れをきちんと管理しているからこそ、定期的な配当を投資家に還元できるのです。

高配当であり増配銘柄でありかつキャッシュ・リッチでもある-

ザ コカ・コーラ カンパニー(KO)と同じくアッヴィ(ABBV)も米国株を代表する増配銘柄のひとつなのです。

ジェイは、85.50ドルでアッヴィ(ABBV)の株を買い増ししました。

85.50を下抜けても引き続い買い増す計画です。

今回のまとめ

・アッヴィ(ABBV)は米国株の中でも増配銘柄のひとつでもある

・アッヴィ(ABBV)はキャッシュ・リッチな企業でもある

・ジェイはアッヴィ(ABBV)株を買い増す計画

今回の記事がみなさんの投資ライフに少しでもお役に立てればうれしい限りです。

また次回!