ーこの記事は3分で読めますー

前回の記事では、米国株が上昇トレンドへ転換すると判断するためにはー

2つの条件

- 逆イールドの底打ち

- 利上げを停止するタイミング

上2つの条件を満たすことが必要だと分析しました。

そして、この2つの条件を満たせば米国株はー

『不景気での株高』へ転じる

と予想しました。

そんな時になんで米国株が上昇するんですか?

と、疑問に思う読者の方がいらっしゃるでしょう。

そこで今回の分析記事ではー

今回のテーマ

不景気で米国株が上昇する理由

について解説いたします。

結論

- 景気の後退局面で米国株は上昇する傾向にある

- 不景気でも米国株が上昇する理由は近い将来の利下げを意識するから

- 利上げの停止は利下げのシグナル

こんな方におすすめの記事です

- 米国株の投資を考えている人

- 米国株の買い時を狙っている人

- 経済の基本を学びたい人

経済を学ぶための入門書

2023年の株式市場のテーマは、インフレから『景気』に移るでしょう。

景気の動きを理解するためには、基本的な経済の知識が必要となります。

その知識を効率的に学ぶには『良質な入門書を1冊読む』ー これが一番です。

以下でご紹介している入門書はどれも、経済の基本について学びたいと思う方へジェイがお勧めしている本ばかりです。

どれを読んでも、経済の基本的な知識を簡単に得ることができます。

ぜひ、どれか1冊お手に取ってみてください。

入門書1:父が娘に語る 美しく、深く、壮大で、とんでもなくわかりやすい経済の話。

参考

・10代の娘が理解しやすいように書かれているため、”時間を忘れてスラスラと読める”

・私たちが生きている”資本主義の世界”の正体を知るにはもってこいの1冊

・”経済の観点から歴史を学べる”という意味でも一読する価値がある

入門書2:たった1つの図でわかる!図解経済学入門

参考

・経済学者としてもYoutuberとしても有名な”高橋洋一先生が書かれた経済の入門書”

・”平易な文章と図解を使って説明している”ので、初心者にとって読みやすい構成となっている

・特にサービスやモノの値段ってどうやってきまるの?という”経済の本質を理解したい人”におすすめの一冊

入門書3:東大生が日本を100人の島に例えたら 面白いほど経済がわかった!

参考

・”可愛らしい動物の絵柄”を使いながら、初心者にはとっつきにくい経済のことをゼロから分かりやすく解説している

・”経済がどのようにして発展していくのか?”を簡単イメージできるようストーリ構成になっている

・最近話題の”税金や財政の問題の本質”について理解したい方におすすめの良書

本題

逆イールドが示すアメリカの景気後退

まずは、前回のマーケット分析記事で取り上げた長短金利差のトレンドを確認しましょう。

連邦公開市場委員会(FRB)は、アメリカの中央銀行にあたる組織です。

年に8回、連邦公開市場委員会(FOMC)という会合でFRBは金融政策の方向性を決めます。

景気の予測は、FRBの判断に大きな影響を与えます。

FRBが景気の先行きを予測する時に重視する指標があります。それがー

重要なポイント

3か月物金利の動き

です。

特に、FRBは18か月先の3か月物(長期)と直物の3か月物(短期)の金利差に注目しています。

一方、市場が注目しているのは、10年債利回り(長期)と3か月物金利(短期)の差です。

ちなみに10年債利回りは、『長期金利』と呼ばれます。

では、上2つの長短金利の差がどんなトレンドを描いているのか?可視化して確認してみましょう。

アメリカの長短金利差のチャート

※黒ライン:3か月物先物と直物のスプレッド(利回り格差)

※グレーライン:10年物と2年物のスプレッド(利回り格差)

上のチャートを見ると、昨年の秋以降、長短金利の差がマイナスとなっています。

前回の分析記事で指摘した長短金利差の逆転現象-いわゆる『逆イールド』の状況が続いていることがわかります。

逆イールドが発生すると、戦後のアメリカ経済は約1年から2年後に景気が後退の局面に陥るというトレンドパターンが見られます。

1月26日(木)に第4四半期 (4Q) の実質GDPが発表されました。

結果は前期比の年率で2.9%と、市場予想の2.6%を超える堅調な内容となりました。

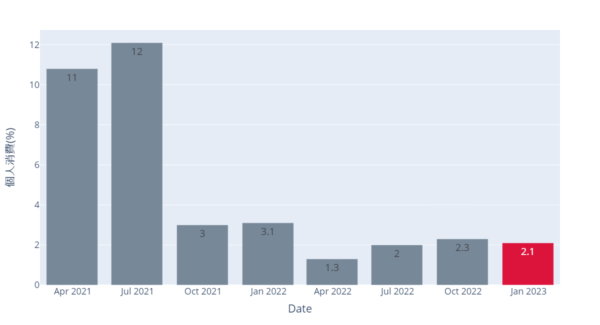

しかし、アメリカ経済のけん引役である個人消費は同比で2.1%増と、市場予想の2.9%を下回り、かつ前回の2.3%から減速しました(下のチャートを参照)。

12月小売売上高がマイナス1.1%(前月比)へ落ち込んだことも考えるならば、高インフレによる個人消費の縮小傾向が見られます。

そして個人消費の落ち込みが今後も続けばアメリカ経済はさらに減速し、そして景気の後退局面に陥るでしょう。

逆イールドの進行は、アメリカ経済の景気後退リスクを示唆しているのです。

アメリカの22年4Q個人消費

不景気でも米国株が上昇する理由

しかしジェイは、早ければ今年前半にも米国株は反転のムードを強め、今年の後半には短期的にせよ上昇トレンドへ回帰すると予想しています。

なぜか?

それは、FRBの利上げが今年3月もしくは5月に停止される可能性があるからです。

では、FRBの利上げがなぜ米株高の要因となるのか?

それは、株式市場の参加者が利上げ停止の数か月後にやって来るー

重要なポイント

利下げ政策への転換を前もって織り込むから

です。

この点について、アメリカの政策金利(以下FFレート)とS&P500種株価指数(以下S&P500指数)の関係で確認してみましょう。

S&P500指数とFFレートのチャート

※上段:S&P500指数 / 下段:FFレート

リーマンショックと株高

まずは、チャートの緑ラインに注目してください。

緑ライン『2』

2007年から2009年の初めにかけて発生した世界金融危機、いわゆる『リーマンショック』前後の株価とFFレートの動きを見てみましょう。

当時のFRBは不動産バブルによる景気の過熱を抑えるため、FFレートを5.25%まで引き上げました。

そして2007年夏に不動産バブルの崩壊が始まり、景気の先行きリスクが高まりました。

FRBは利上げの停止、そして世界金融危機の発生を受け連続利下げに追い込まれました。

この時のS&P500指数の動きを見てください。

FRBが利上げを停止した2006年6月を起点に、短期的に株高トレンドへ転じていることがわかります。

2019年の景気後退と株高

緑ライン『3』

2018年は、米国と中国の対立が鮮明となった年でした。

そして現在のパウエルFRBが金融政策を正常化すべく、イエレン前FRBの時から続く利上げ政策を実行していました。

しかし、米中対立と金融引き締めにより景気後退のリスクが高まっていたことで、パウエルFRBは2018年12月に利上げを停止しました。

そして2019年7月には、利下げに追い込まれました。

この時のS&P500指数は、2018年12月の利上げ停止を確認した後に底打ちしています。

そして、短期的な上昇トレンドへと転じ、緑ラインの『2』と同じ状況が発生しました。

例外のケース

赤ライン『1』

例外は、1番目で示した赤いラインの『ITバブルの崩壊』の時です。

2000年前後に、コロナショックと同じく『ハイテク株への投資ブーム』が巻き起こりました。

ブームはバブルとなり、本来企業が持つ価値以上に株価が急騰しました。

そしてバブルが弾けました。

バブル崩壊のショックはすさまじく、FRBが利下げを行ってもS&P500指数が2000年8月の高値1,517.68を突破したのは、約7年後の2007年5月(1,530.62)でした(終値ベース)。

だから2月のFOMCは超重要イベントに

現在の米国株は、上のチャートの緑ライン『2』と『3』の状況を意識しています。

ゆえに市場参加者(投資家やトレーダーたち)は、来週の連邦公開市場委員会(FOMC)に注目しています。

今回の会合でパウエルFRB議長自らが利上げ停止の可能性についてのシグナルを発信してくれば、3月もしくは5月にも利上げが停止されるでしょう(停止のタイミングはインフレの動向次第)。

FRBが利上げを停止すれば、市場参加者は数か月後にやって来る利下げを意識したトレードを仕掛けるでしょう。上のチャート(緑ライン)のように。

つまり、来週のFOMC後のパウエル会見次第で米国株はー

重要なポイント

今年の3月から5月にかけて反転のムードが高まる可能性がある

ということです。

中国経済の回復と23年後半の米株高

FRBの利上げ停止は確実に近づいています。

このタイミングで、もうひとつの大国である中国は、経済活動の足かせとなってきたゼロコロナ政策を転換してきました。

春節(1月21日から1月27日)の大移動により、中国国内のコロナ感染の拡大がリスク要因として意識されるでしょう。

しかし、中国政府が経済成長を阻む政策を転換したことで今年の春以降、中国の経済は回復に向かうことが予想されます。

なぜここで突然、中国経済の話題が出てきたのか?

その理由は、2023年の世界経済の動向を左右するのは、アメリカではなく中国だからです。

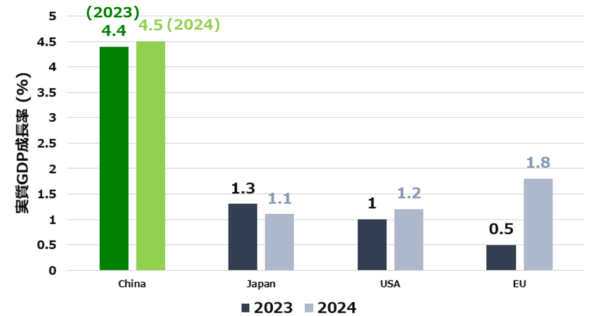

国際通貨基金(IMF)による各国の実質GDP成長率の予想を見てください。

日米欧と中国の経済成長予測

※1月26日にIMFは2023年の日本経済の成長率を1.8%に上方修正

※IMFは1月31日に最新の世界経済見通しを発表予定

今年も来年も日米欧の成長率は、軒並み1%台かそれ以下になると予想されます。

一方、中国の成長率は4%台と予想されています(緑のグラフ)。

日米欧の経済成長に期待できない以上、今年の中国経済の動向は世界経済の動きを左右するでしょう。

春節後のコロナ感染リスクを乗り越え、中国経済が回復の軌道に乗れば、その好影響はアメリカの経済にも波及するでしょう。

FRBの利上げ停止、そして春節によるコロナ感染の拡大と中国経済がそれを乗り越えるめに必要な時間を考えると、アメリカ長短金利の『逆イールドの底打ち』が確認されるのは、今年の半ばから秋になるとジェイは考えています。

なので、米国株が短期的な上昇トレンドへ転じると思われるのは、今年の後半(秋頃)になると現時点で予想しています。

ではどうするのか?

では、株式投資をしている(考えている)私たち個人投資家はどうすべきか?

次は2023年の投資戦略について、考えてみます。

こうご期待!

今回のまとめ

まとめ

- FRBの利上げ停止は数か月後の『利下げ』を株式市場の参加者に意識させる

- 2月のFOMCでパウエルFRBが利上げ停止のシグナルを発信する場合、3月または5月の利上げ停止が視野に入る

- 今年の世界経済は中国経済の動向に左右されるだろう

- FRBの利上げ停止と利下げへの期待、そして中国経済の回復時期を考えるならば、今年の後半に米国株は上昇トレンドへ転じると予想する

今回は以上です。

最後までお読みいただき、ありがとうございました。

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。