前回までのコメントでは、米ドルという通貨は世界中で流通している基軸通貨であり、社会活動になくてはならない存在-人間でいえば血液のようなものであるとお話しました。

また、その血液の量を米国の中央銀行にあたる組織-FRBが常にウォッチし、必要とあらば大量の血液を社会に流し込む政策-「量的緩和政策」で社会活動の停滞を何としても避ける、ということについてもお話ししました。

今回は、無制限の量的緩和政策がパウエルFRBにもたらすインパクトについてお話します。

「無制限」のインパクト

今年3月23日、パウエルFRB議長は大きな決断をしました。

コロナショックに対応するため、無制限で金融市場から国債や社債を購入することを決断したのです。キーワードは「無制限」です。

なぜか?

金融市場のみならず米ドル相場へ与えるインパクトが凄まじいからです。

しかし、言葉ではその凄さが伝わりません。ビジュアルでひとつひとつ確認してみましょう。

まずは資産購入の凄まじさについて。

FRBのバランスシート

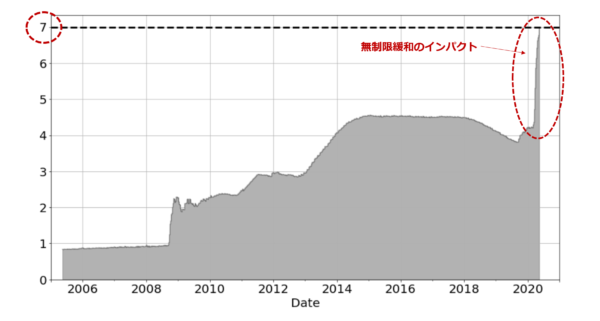

上のグラフはFRBのバランスシートです。バランスシートとは、日本語で言うと「貸借対照表」です。

簡単に言えば、資産と負債のバランスを左右対称にまとめた一覧表、それがバランスシートです。

パウエルFRBが資産を購入する場合、このバランスシートは拡大します。

実際にグラフの右端を見ると、今年の3月下旬以降、バランスシートが異常なほど膨らんでいることがわかりますね。

次に詳しく推移を見ていきましょう。

パウエルFRBが無制限の量的緩和政策を決定する前のバランスシートの規模は、約4兆7,000億ドルでした。

パウエルFRBは3月25日より、手始めに6,000億ドルの国債を金融市場から購入しました(社債は5月12日からETF市場で購入を開始)。

これによりバランスシートは5兆3,000億ドルまで膨れ上がりました。

しかし、それでも金融市場の混乱は続きました。経済指標も過去最悪の数値が続々と確認されました。

コロナショックの凄まじさに警戒心を強めたパウエルFRBはその後も資産を購入し続け、5月14日時点のバランスシートは6兆9800億ドルまで膨張しています。

グラフを見ていただければわかりますが、FRBのバランスシートが7兆ドルに迫ることは、1913年の設立以来一度もありません。

「無制限」である以上、コロナショックから米国経済が立ち直ったと判断できるまで、パウエルFRBは現在の量的緩和政策を続けるでしょう。

それは、米ドル安圧力、特にドル円の下落圧力の要因になるとidMの管理人ジェイは予想しています。

なぜ量的緩和政策が米ドル安要因となるのか?

この点については前回、米ドル相場の大まかな方向性を示すドルインデックスチャートで簡単に説明しました。

しかし、この例だけでは「たまたま今回は米ドル安になった」と言うこともできます

そこで過去の事例もみることにしましょう。

過去にもあった量的緩和政策

そう、過去にもFRBは大規模な量的緩和政策を行っていました。

その時期とは、2008年11月から2014年10月までの6年間です。

この間FRBは、現在と同じように国債等の資産を購入し続けていたのです。

一般的にこの時の量的緩和政策を「Quantitative Easing」、通称「QE 」と呼ばれています。具体的に見てみると...

2008年11月~2010年6月までに実施された量的緩和政策をQE1 と言います。

その後、欧州債務危機が発生したため、当時FRB議長だったベン・バーナンキ氏は第二弾となるQE2を2010年11月~2011年6月まで実施することを決定しました。

しかしそれでも米国経済の足腰はおぼつかない状況が続きました。

そこでバーナンキFRBは2012年9月~2014年10月まで第三弾となるQE3 を導入したのです(2014年2月にでイエレン氏へ議長が交代しています)。

QE1~3により為替市場には米ドルがジャブジャブに溢れました。

このジャブジャブ状態は米ドル安の要因となります。

次回はこの点について確認してみましょう。