ーこの記事は3分で読めますー

前編と後編、計2回にわけて逆イールドとアメリカ経済のトレンドパターン、そして景気の先行きリスクに対応するための投資戦略について解説しています。

前編では、『逆イールドとアメリカ経済のトレンドパターン』がテーマでした。

-

-

【米国株】逆イールドとアメリカ経済の関係、そして有効な投資戦略とは? 前編

続きを見る

後編の今回は、アメリカ経済の先行きリスクに対応するための投資戦略のひとつー

後編のテーマ

・連続増配銘柄の投資

についてお話します。

現在、ジェイが保有している連続増配の銘柄についてもご紹介します。

ぜひ、最後までご覧ください!

この記事はこんな方におすすめ

こんな方におすすめ

- アメリカ株(米国株)の投資に興味がある人

- アメリカ株(米国株)の投資を始めたばかりの人

- 配当収入(インカムゲイン)も狙いたい人

この記事で何がわかるの?

わかること

- 高配当の銘柄に投資をしない理由

- 連続増配の銘柄に投資をする理由

- ジェイが保有している連続増配の銘柄

投資戦略の基本を学ぶなら

前編と後編のテーマは、『景気の先行きリスクに対応するための投資戦略』です。

正直に言いまして、投資家それぞれのスタンスによって最適な戦略は異なってきます。

しかし、経済や投資についての基本的な知識がなければ、そもそも戦略の立てようがありません。

それらの知識を効率的に学ぶためにジェイがおすすめするのが、本を読むことです。

そして、投資の戦略を考える上で、あなたの助けとなってくれる本が、この1冊です。

おすすめの1冊

です。

この本は、当ブログで何度かご紹介しています。

何度も紹介しているということはー

投資において重要なエッセンスが詰まった良書

ということです。

著者は、ベンジャミン・グレアム。

彼は、バークシャー・ハサウェイを率いる著名投資家、ウォーレン・バフェット氏の ”師匠” として有名です。

この本は全19章+補遺で構成されおり、なかなかに読み応えのある一冊です。

・株式と債券の特徴とは?

・株式と債券の最適な投資比率とは?

・積極的な投資家と防衛的な投資家ではそれぞれどのように銘柄を選択するべきか?

などなど、この1冊を読めば、株式だけでなく投資全般について幅広い知識を得ることができるでしょう。

未読の方は、ぜひご一読ください!

これから多くの投資本を読むことになるあなたへ

『賢明なる投資家』は、Kindle Unlimited なら読み放題の対象となります。

これから投資家として生きていくなら、多くの投資本を読むことになるでしょう。

これを機に、Kindle Unlimited に利用することをおすすめします。

▼Kindleなら”読み放題”で無料▼

Kindle Unlimited

賢明なる投資家 ウィザード・ブックシリーズ10

本題

さて、本題です。

前編はー

前編のサマリー

- 米債市場で長短の金利差が逆転する『逆イールド』が発生

- 逆イールドは将来の景気後退を示唆するシグナルとなる

について焦点を当てました。

『逆イールドの発生 → 景気が後退する可能性がある』...ならば、将来来る可能性が高い先行きのリスクについてどう対応すれば良いのか?

この問いにに対するジェイの答えは、以下となります。

ジェイの答え

・連続増配銘柄への投資

なぜ『高配当株』ではないのか?

ここで重要なことはー

重要なこと

高配当銘柄への投資ではない

ということです。

なぜか?

それは、高配当の銘柄には以下の特徴があるからです。

高配当銘柄の特徴

- すでにビジネスが成熟している

- ビジネスが成熟しているがゆえに成長機会が少ない

- 成長機会がないゆえに減配のリスクがある

アメリカ株(米国株)には、数多くの高配当銘柄があります。

例えば、タバコ関連銘柄のフィリップ・モリス(PM)やアルトリア・グループ(MO)の配当利回りは5%を超えています。

大手石油メジャー、エクソン・モービル(XOM)の配当利回りは、株価が上昇し続けいるにもかかわらず4%台を維持しています。

4%や5%といった配当利回りは、一見すると魅力的に見えます。

しかし、これらの企業が展開しているビジネスが今後も成長する可能性は低いでしょう。

『健康志向』と『脱炭素』という時代の流れが、今後加速していくからです。

この時代の流れは、上で取り上げた企業の利益を圧迫していくでしょう。

配当の原資は、企業が稼ぎ出す利益です。

ゆえに、今高配当の地位にある銘柄は、今後『利益の減少→配当額の減額』というリスクに直面する可能性が非常に高いのです。

キーワードは『連続』と『増配』

では、先行きリスクに対応するためにはどのような銘柄が良いのか?

その銘柄こそー

注目の銘柄

連続で増配し続けている銘柄

です。

キーワードは『連続』と『増配』です。

なぜか?

その理由は、以下にあります。

連続増配銘柄の特徴

- 配当の原資は企業の稼ぎ出す利益である

- 『連続』で配当が出せる企業は稼ぐ力がある

- なので毎年連続で『増配』できる企業は将来も有望と判断できる

ポイントは、配当の原資が『企業の稼ぎ出す利益にある』という点です。

稼ぐ力がしっかりしているからこそ、配当として株主に還元することができます。

しかも、"連続"して毎年の配当額を"増額"していける『連続増配銘柄』は、株主還元とビジネスの成長という2つの観点から高配当の銘柄と違ってー

連続増配銘柄の特徴

- 将来減配する可能性が低い

- 今後もビジネスが成長していく可能性がある

と言えます。

配当収入(インカムゲイン)を狙う投資で一番のリスクは、配当の額が減る『減配』です。

しかもインカムゲイン投資は『積み立て投資』と同じく、長期で行ってはじめてその効果を発揮します。

そうであるならば、今高配当の銘柄に投資をするよりもー

・稼ぐ力があり

・ビジネスが成長する可能性があり

・そして減配のリスクが低い

連続増配の銘柄に投資をすることこそ、先行きリスクに対応するための最適な投資戦略だとジェイは考えています。

ではどんな銘柄がおすすめか?

Googleで『米国株 連続増配 ランキング』と検索すれば、ランキング形式で米国株の連続増配銘柄が簡単に検索できます。

Google検索の結果

しかし、どんな連続増配銘柄が良いのか?については、投資家それぞれのスタンスによるところが大きいとジェイは考えています。

米国株の個別銘柄に投資をする場合、ジェイが重視しているのは3つの点です。

重視する3つのポイント

- 人間の欲望に直結している

- 社会で必ず必要とされる製品やサービスを提供している

- 景気の動きに影響を受けないビジネスをしている

上のことを重視する場合、ピックアップすべき銘柄セクターが3つあります。

注目セクター

- バイオ&ヘルスケアセクター

- 食品セクター

- 公共セクター

ジェイが投資をしている銘柄は?

では、実際にジェイが投資をしている連続増配の銘柄はなにか?

それが、以下となります。

ジェイの投資銘柄

- アッビィ(ABBV)

- ザ・コカコーラ・カンパニー(KO)

- ネクステラ・エナジー(NEE)

・アッビィ(ABBV)

アッビィは、バイオ&ヘルスケアのセクターに分類されます。

このセクターは、人間が持つ欲望の中でも最も強い『生存欲』と密接に関わっています。

ここでいう生存欲とは、『健康』のことです。

人間誰しも、健康で長生きしたいという欲望を持っています。

なので、人間が持つ最も強い欲望に根ざしたバイオ&ヘルスケアセクターは景気の動きに左右されにくい特徴があります。

また、アッビィは連続増配の年数が、今年で『50年』となります。

増配銘柄としての『実績』が十分にあるということです。

ABBVの特徴

・人間の生存欲と密接に関わるバイオ&ヘルスケアセクターに属している

・今年で連続増版年数が50年になる

実際に、アッビィの株価を見てみるとー

ABBV 週足チャート

2020年以降、52週移動平均線(MA、青ライン)にサポートされ、株価が上昇トレンドにあることがわかります。

特に、ロシアーウクライナ紛争や逆イールドで米国経済の先行きリスクが意識されている2022年以降、上昇幅が拡大していることがわかります。

・ザ・コカコーラ・カンパニー(KO)

ザ・コカコーラ・カンパニーは、景気の動きに左右されにくい食品セクターに属しています。

そしてこの企業については、多くを語らなくても良いでしょう。

それでも、あえて特徴を言うならば、人々の生活に必要な食品ビジネスを展開していること、そして今年で連続増配の年数が『60年』になる、ということです。

上で取り上げたアッビィの連続増配年数をさらに10年上回る『実績』は、すごい!というよりも『偉業』というほかありません。

KOの特徴

・社会が必要としている製品(食品)を提供している

・今年で連続増版年数が60年になる

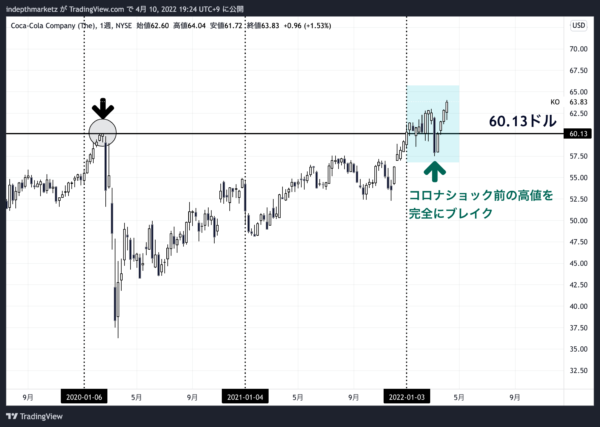

ザ・コカコーラ・カンパニーの株価チャートを確認するとー

KO 週足チャート

アッビィと同じく、2020年以降は上昇トレンドにあります。

注目すべきは、2020年2月に発生したコロナショック前の水準を上抜けてきたのがー

注目ポイント

世界経済の先行き不透明感が意識され始めた2022年以降

という点です。

この動きはー

・景気の動きに左右されにくい優良銘柄であること

・連続増配銘柄としての実績があること

これらの点が、多くの投資家から評価されているからこそ、株価が上昇トレンドにあると考えられます。

・ネクステラ・エナジー(NEE)

米国を代表する再生可能エネルギー大手の一角を担っているのが、ネクステラ・エナジー(NEE)です。

現在、環境問題が世界的に注目されています。

よって、化石燃料に代わる再生可能エネルギーは、AI(人工知能)やロボティクスの分野と同じく、これからどんどんと需要が伸びていくことが見込まれます。

需要が拡大するということは、ネクステラ・エナジーのビジネスも今後拡大し続ける、ということです。

この点が米国の株式市場で先取りされ、2020年秋にネクステラ・エナジーの時価総額は、米石油メジャーのエクソン・モービル(XOM)のそれを一時上回る場面がありました。

また、ネクステラ・エナジーは1995年以降、『27年連続』で増配しています。

ザ・コカコーラ・カンパニーほどではないにしても、連続増配の観点から『実績』があります。

NEEの特徴

・今後もビジネスが拡大していく

・27年連続の増配という "実績" がある

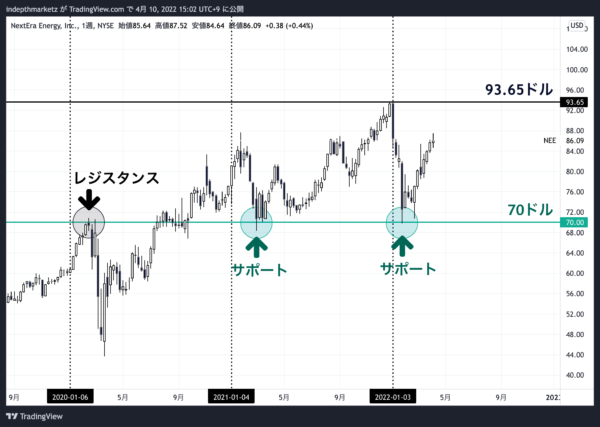

ネクステラ・エナジーの株価を確認するとー

NEE 週足チャート

2020年以降、株高トレンドにあることがわかります。

注目すべきは、以下のことです。

注目ポイント

70ドルがレジスタンスからサポートのポイントへ転換している

『レジスタンス→サポート』の動きは、株価が今後上昇し続けるシグナルのひとつです。

また、『株価が70ドルを試す展開→70ドルを維持』という展開が確認される場合は、買いのシグナルとなります。

70ドルがサポートポイントとして意識され続ける状況が続く場合は、直近の高値93.65ドルをブレイクして、新高値を付けるとジェイは予想しています。

増配銘柄のコア戦略

ですが、ジェイが連続増配銘柄のコア(ポートフォリの中心となる銘柄)に据えている銘柄は、上のどれでもありません。

次回の記事では、ジェイがコアに据えている銘柄とその魅力についてご紹介します。

今回のまとめ

まとめ

・景気の先行きリスクに対応するために配当投資に注目してみよう

・ポイントは高配当ではなく、『連続』で『増配』しているの銘柄を選ぼう

・増配銘柄には減配のリスクが低く、今後もビジネスの拡大が期待できる企業がある

・ジェイが投資をしている銘柄は3社(記事を参照)

今回は以上です。

最後までお読みいただき、ありがとうございました。

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。