2022年が幕を開けましたね!

アメリカと中国では今秋に重要な政治イベントが予定され、世界的にインフレは加速し、各国の中央銀行は金融政策の正常化を推し進め、さらに新たな変異型Covid-19の発生リスクも消えていない...

これらのことを考えると、直近2年間とは違い、22年以降の各マーケット、特に米国の株式市場は難しい局面を迎えると思います。

そこで当ブログでは『2022年の投資戦略シリーズ』と題して、我々のような個人投資家は今年『どのような投資戦略で臨むべきなのか?』ー

1月はこの点について、じっくり考えていきたいと思います。

シリーズ第1回目の今回はー

今回のテーマ

米国株はすでにオミクロン後をにらんだ展開になっている

という点についてお話しします。

第1回目のサマリー

- 世界的にオミクロン株の感染者が増加している

- 逆にオミクロン株の悪影響を最も受け易いセクターは上昇トレンドにある

- そのセクターとは航空株、クルーズ株、旅行株である

- 22年以降、米金利は上昇トレンドを描くだろう

- 22年はバリュー株と高配当株の投資に妙味あり

- グロース株は好決算の銘柄を除き『苦難の時期』に突入する

第1回目の今回は、最初の3点についてパフォーマンスデータなどを見ながら解説します。

ジェイが新たに保有した銘柄についても解説します。

第2回目では、米国株や外為市場のトレンドを大きく左右する米金利の展望について解説します。

第3回目では、2022年の注目銘柄について解説します。

第4回目では、グロース株の展望について解説します。

今回の記事の対象者

こんな方におすすめ

- 米国株の投資を始めたい人

- 2022年の投資戦略を決めかねている人

- グロース株中心の投資から脱却したい人

本題

さて、本題です。

2022年 注目すべき5つのポイント

2022年の投資戦略を考える際、まず押さえておくべきポイントは、以下の5つとなります。

ポイント

- 世界的にオミクロン株の感染が拡大している

- しかし投資家の心理落ち着いている

- 今年は米金利が上昇する

- リスク要因は『インフレが順調に低下しない』こと

- 各国の金融機関は金融引き締めのペースを早める可能性あり

細かい事を言えば、米中の政治リスクや中東の地政学リスク、日本の岸田政権が ”マーケットフレンドリー" な政策を志向していない等々、上記5つ以外にも注目すべきポイントはあります。

しかし、2022年全体のトレンドを決定するのは、新型コロナウイルスの動向と各国の金融引き締め政策(金融政策の正常化)です。

そして各国中銀、特に米連邦準備制度理事会(FRB)による金融政策の正常化のペースは、インフレの動きにより左右されるでしょう。

よって、上で挙げた5つのポイントをまずは押さえておくことが重要となります。

オミクロン後をにらんだ戦い

当ブログのメインテーマの一つである米国株(アメリカ株)は、2021年12月のクリスマス前後からー

重要なポイント

オミクロン後をにらんだ戦いがすでに始まっている

とジェイは考えています。

なぜか?

それは、過去2年間(2020年〜21年)で新型コロナウイルスのネガティブインパクトを最も受けたセクターが上昇しているからです。

注目セクター

- 航空株

- クルーズ株

- 旅行株

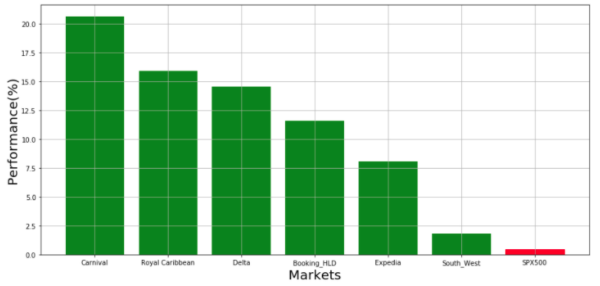

実際に、これらセクターと多くの機関投資家がベンチマークとしている米国株の代表的な指数『S&P500』とのパフォーマンスを確認してみましょう。

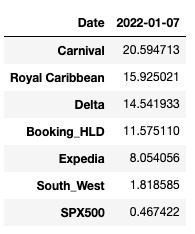

データの概要

・期間:2021年12月1日〜2022年1月7日時点

・指数:S&P500

・個別株:各セクターで時価総額の大きい銘柄群

なお、個別株では以下の銘柄を採用しました。

個別銘柄

- デルタエアライン(DAL)

- サウスウェストエアライン(LUV)

- カーニバルクルーズ(CCL)

- ロイヤルカリビアンクルーズ(RCL)

- エクスペディア(EXPE)

- ブッキングホールティングス(BKNG)

数値のデータとチャート(視覚のデータ)をみると(22年1月7日時点)ー

・パフォーマンス

・パフォーマンスチャート

2020年以降からのトレンドが未だに続いているなら、オミクロン株の感染拡大により今回取り上げた全てのセクターは下落するはずです。

しかし、実際は上のパフォーマンスデータが示すとおり、昨年12月以降、全ての銘柄のパフォーマンスがS&P500指数のそれを上回っていることがわかります。

これが意味することは、今回の記事タイトルにもあるとおりー

重要なポイント

米国株はオミクロン後をにらんだ展開

になっていることを示唆しています。

Pythonを学ぶならUdemy

なお、当ブログの相場分析ではプログラミング言語のPythonを用いています。

Pythonは、株価の分析でとても力強い味方となってくれます。

『Python』と『データ分析』を効率よく同時に学びたいと思う方には、以下のUdemyコースがおすすめです。

いずれも、実際にジェイが受講したコースです。

・Pythonの基礎から応用まで一気に学ぶならこのコース おすすめ度

▶現役シリコンバレーエンジニアが教えるPython 3 入門 + 応用 +アメリカのシリコンバレー流コードスタイル

まったくの初心者の方にはこのコースがおすすめ。Pythonの基礎を体系的に学ことができます。

・Python、ファイナンス、英語を一気に学ぶ ”欲張りコース” おすすめ度

▶Python for Finance: Investment Fundamentals & Data Analytics

![]() このコースには日本語の字幕がついています。

このコースには日本語の字幕がついています。

Python、ファイナンスそして英語の力を同時にレベルアップするコースとしては、Udemy最強のコースです。

ジェイもこのコースで学び、今も復習で使っています。

・データサイエンスを学ぶならこの2コース おすすめ度

▶【世界で37万人が受講】データサイエンティストを目指すあなたへ〜データサイエンス25時間ブートキャンプ〜

![]() ▶【ゼロから始めるデータ分析】 ビジネスケースで学ぶPythonデータサイエンス入門

▶【ゼロから始めるデータ分析】 ビジネスケースで学ぶPythonデータサイエンス入門

![]() 現状、データ分析にプログラミング言語を活用するならPython一択です。Pythonの基礎を学んだ後は、上2つのコースにチャレンジすることをおすすめします。

現状、データ分析にプログラミング言語を活用するならPython一択です。Pythonの基礎を学んだ後は、上2つのコースにチャレンジすることをおすすめします。

投資家の心理も落ち着いている

世界中でオミクロン株の感染が拡大しているにもかかわらず、今回取り上げた銘柄の株価が上昇しています。

そして、投資家の心理も落ち着いています。

投資家の心理をみる上で重要な指標は、以下の3つです。

投資家心理の指標

- VIX指数

- VXN指数

- Fear & Greed Index

VIX指数は『恐怖指数』と呼ばれており、相場の世界では投資家の心理をみる上で最もポピュラーな指数です。S&P500のオプション価格を参考に算出されています。

VXN指数は『ナスダック版の恐怖指数』です。ナスダック100指数のオプション価格を参考に算出されています。

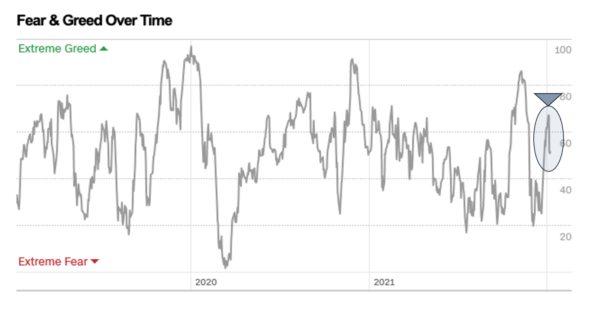

Fear & Greed Indexは、米大手メディアCNNが算出する指数です。

それぞれチャートを確認してみましょう。

VIX指数 週足チャート

2020年2月から3月にかけて発生した『コロナショック』では、投資家の恐怖心が一気に85ポイント台まで急上昇しました。

しかし、2021年12月の『オミクロンショック』では、わずか35ポイント程度上昇しただけです。

VXN指数 週足チャート

VXN指数もVIX指数と同じ動きトレンドを描いています。

これら指数は、『オミクロンショック』で投資家の心理が一時的に混乱したものの、すぐに冷静な状況に戻ったことを示唆しています。

最後にFear & Greed Indexの水準を確認してみるとー

Fear & Greed Indexのチャート

グレーの矢印が示すとおり現在は強欲(Greed)過ぎず、かといって恐れ(Fear)過ぎず、ニュートラルな心理状態にあることを示しています。

VIX指数やVXN指数の動きもあわせて考えるならば、現状、米国の株式市場に参戦している投資家の心理が落ち着いていることがわかります。

22年 ジェイが投資する銘柄は?

では、2022年はどんな銘柄に注目すべきか?

この点については、実際にジェイが保有している銘柄や新たに保有した銘柄を軸にお話しします。

新たに2銘柄を追加

結論から言うと、ジェイは今回取り上げたセクターへの投資比率を21年12月に入ってから高めています。

具体的には、21年12月から以下の2銘柄を新たにポートフォリオに加えました。

ジェイの投資銘柄

- デルタエアライン

- カーニバルクルーズ

これら銘柄に投資をする2つの理由

なぜ、デルタエアライン(DAL)とカーニバルクルーズ(CCL)に投資することを決めたのか?

将来の売上高やESPの予測、または予約の状況などいくつか理由はありますが、あえて挙げなら以下の2つです。

投資を決めた理由

- オミクロン後の戦いが始まっている

- セクターを代表する銘柄

ひとつは、ここまでお話ししたとおり、米国の株式市場に参戦している投資家は12月の時点ですでに『オミクロン後』をにらんだ戦いを仕掛け始めている、と考えたことです。

オミクロン株の感染がもはやリスクでない以上、今後上昇する可能性が高いのが、コロナショックの影響により割安で放置されている銘柄であることは容易に想像がつきます。

もうひとつの理由は、上2つの銘柄はセクターを代表する銘柄ということです。

資金に限りがある以上、すべての銘柄に投資をすることは現実的ではありません。

銘柄のピックアップで迷った時は、セクターをリードする銘柄に投資をしておけば良い、とジェイは考えています。

今回のまとめ

まとめ

・昨年後半から新たな変異株『オミクロン』の感染が拡大している

・しかし米国株では『オミクロン後』をにらんだ戦いが始まっている

・この点は航空株、クルーズ株、旅行株の上昇が示唆している

・投資家の心理も落ち着いた状況となっている

・個別銘柄を選ぶ時はセクターを代表する銘柄を選ぶと良い

今回は以上です。

次回の記事では、今回のパフォーマンス分析で使ったPythonのコードについてご紹介します。

最後までお読みいただき、ありがとうございました!

注記事項

当サイトのコンテンツを参考に投資を行い、その後発生したいかなる結果についても、当サイト並びにブログ運営者は一切責任を負いません。すべての投資行動は『自己責任の原則』のもとで行ってください。